在中国市场中实施金融衍生品套保策略

在中国,金融衍生品市场的发展为企业和投资者提供了多样化的风险管理工具。套保策略,作为一种重要的风险管理手段,可以帮助市场参与者规避价格波动带来的风险。本文将探讨在中国市场中如何有效实施金融衍生品套保策略。

首先,了解市场环境和产品特性是实施套保策略的基础。中国的金融衍生品市场主要包括期货和期权两大类。期货合约如股指期货、商品期货等,提供了标准化的合约规格和交易平台。期权则提供了更为灵活的风险管理工具,允许买方在特定时间内以特定价格买卖标的资产。

其次,确定套保目标和策略是关键步骤。企业或投资者需要根据自身的风险敞口和财务状况,明确套保的目的,如规避价格风险、锁定利润或成本等。策略的选择应基于对市场趋势的分析和预测,以及对不同衍生品工具特性的理解。

接下来,选择合适的衍生品工具和交易策略。例如,对于持有大量商品库存的企业,可以通过买入相应商品的看跌期权或卖出期货合约来对冲价格下跌的风险。对于预期未来需要购买原材料的企业,则可以通过买入看涨期权或买入期货合约来锁定未来的购买成本。

此外,风险管理是实施套保策略中不可或缺的一环。市场参与者应定期评估套保效果,根据市场变化及时调整策略。同时,应关注衍生品交易的风险,包括市场风险、信用风险和操作风险等,并采取相应的风险控制措施。

最后,合规性和透明度也是实施套保策略时需要考虑的因素。在中国,金融衍生品交易受到严格的监管,市场参与者应确保其交易活动符合相关法律法规的要求,并保持交易的透明度,以维护市场的稳定和健康发展。

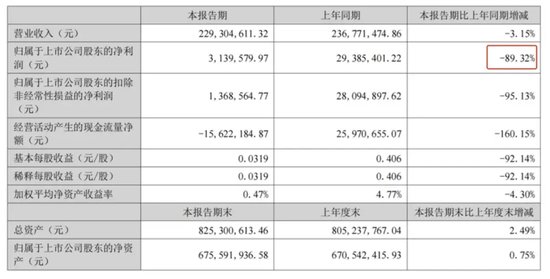

以下是一个简单的表格,展示了不同类型的金融衍生品及其主要用途:

衍生品类型 主要用途 期货合约 锁定未来交易价格,规避价格波动风险 期权合约 提供灵活的风险管理工具,允许在特定条件下买卖标的资产通过上述步骤和策略,市场参与者可以在中国市场中有效地实施金融衍生品套保策略,从而更好地管理价格风险,保障企业的稳健运营。