金融监管总局网站8月2日消息,该局优化尽职免责监管制度,修订《中国银监会关于进一步加强商业银行小微企业授信尽职免责工作的通知》,印发《关于普惠信贷尽职免责工作的通知》(以下简称《通知》),将适用对象扩大至小型微型企业、个体工商户、小微企业主和农户等重点领域贷款,细化免责、追责情形,切实为基层信贷人员松绑减负,解除敢贷、愿贷的后顾之忧。

修订免责情形

《通知》指出,银行业金融机构在普惠信贷业务出现风险后,经过有关工作流程,认定相关人员尽职履行职责的,免除其全部或部分责任,包括内部考核扣减分、行政处分、经济处罚等责任。

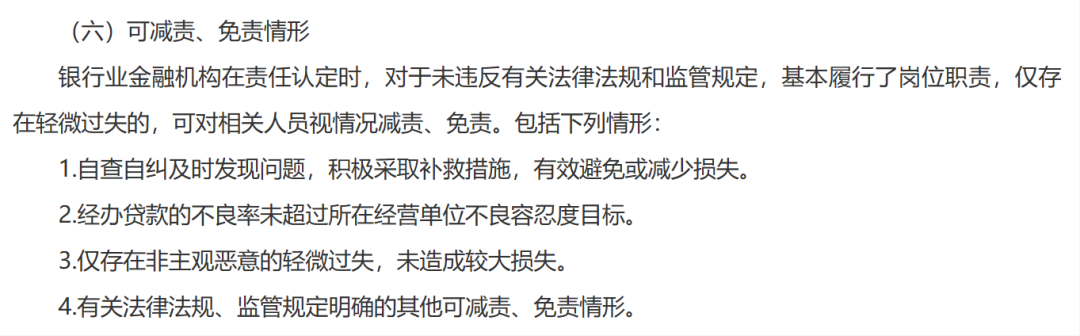

《通知》提出鼓励担当、尽职免责、失职追责问责的原则,分别列举了应免责情形、可减免责情形和不得免责情形。一是对于无确切证据证明相关人员违反有关法律法规、监管规定和内部管理制度,失职或履职不到位的,要求原则上应免除全部责任。二是在应免责情形的基础上,对于未违反有关法律法规和监管规定,基本履行了岗位职责,仅存在轻微过失的,明确可视情况减责、免责。三是结合当前监管重点关注的违规问题,对于有重大过错的人员,明确不得免责。

记者注意到,在《中国银监会关于进一步加强商业银行小微企业授信尽职免责工作的通知》中,对免责情形的表述为“符合下列情形之一的,商业银行在责任认定中可对小微企业授信业务工作人员免除全部或部分责任”,而在《通知》中,这部分成为“应免责情形”,“原则上应免除全部责任”,并另外增加了“可减责、免责情形”。

图片来源:金融监管总局网站

在不得免责情形方面,《通知》较《中国银监会关于进一步加强商业银行小微企业授信尽职免责工作的通知》而言也做出一些更改。比如,删去了借用小微企业业务流程、产品为大中型企业办理授信业务、出现风险的(存量小微企业自然成长为大中型企业的除外);增加了明知借款人存在无实际经营、借款用途违规等重大问题,仍办理贷款;存在主观恶意损害银行业金融机构或借款人利益的违法违规行为;接受尽职评议时,故意隐瞒事实或提供虚假信息等。

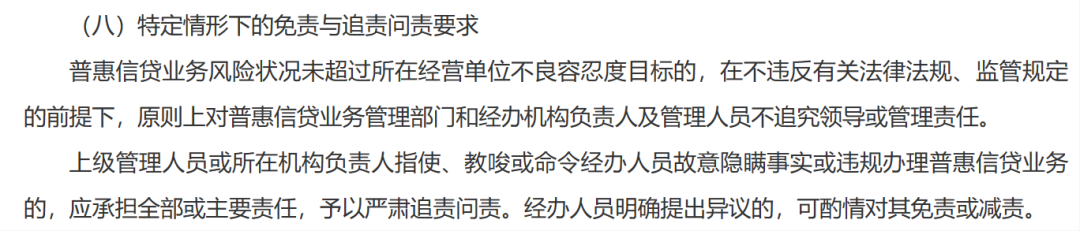

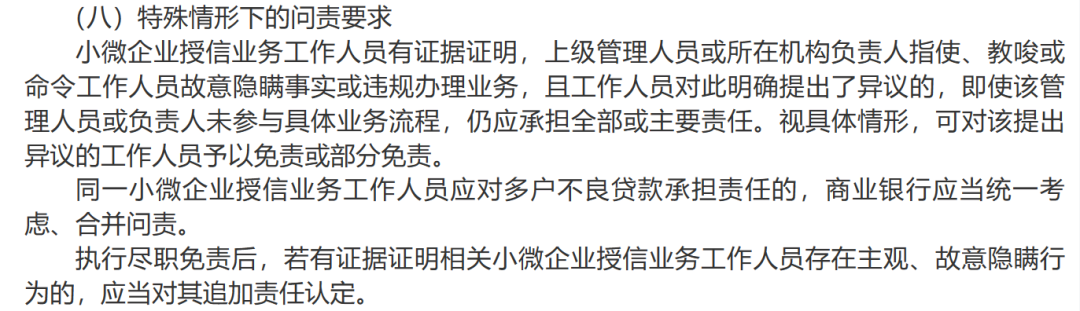

“特殊情形下的问责要求”改为了“特定情形下的免责与追责问责要求”,内容更改较多,明确了特定情形下不追究领导或管理责任。

上图为《通知》内容,图片来源:金融监管总局网站

上图为《中国银监会关于进一步加强商业银行小微企业授信尽职免责工作的通知》内容,图片来源:金融监管总局网站

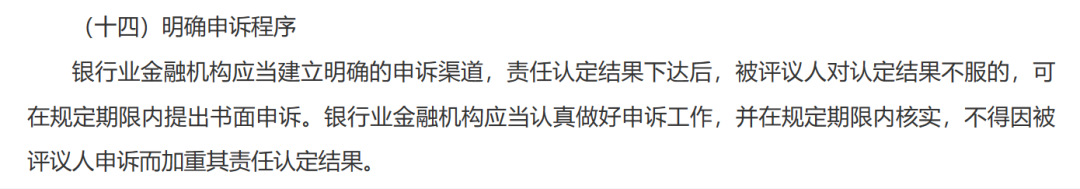

增加申诉环节

《通知》还规范了尽职免责工作机制。要求银行在尽职免责工作流程中增加“申诉”环节,并强调不得因被评议人申诉而加重其责任认定结果,推动银行畅通申诉渠道,更好保护信贷人员权益。在提高效率方面,要求尽职免责工作启动后原则上在一年内完成。对于贷款金额较小、责任划分清楚的业务,明确可批量出具尽职评议报告。

图片来源:金融监管总局网站

此外,《通知》强调抓好政策细化落实。一是要求银行业金融机构结合自身实际,制定完善内部制度,统筹考虑履职过程、履职结果和损失程度等因素,明确普惠信贷业务不同岗位、不同类型产品的尽职认定标准,细化免责情形。二是要求银行业金融机构定期开展普惠信贷尽职免责工作效果评价,内部通报尽职免责工作总体情况和典型免责事例,培育尽职免责文化氛围。三是要求各级监管部门加强对普惠信贷尽职免责工作的引导和督促。

招联首席研究员董希淼对记者表示,此前尽职免责难以落实到位,主要是缺乏明确的、可量化的标准、边界。如果免责标准过于宽松,容易产生道德风险;如果标准过于严格,就起不到作用。应持续开展对银行机构的督导,通过现场检查、窗口指导、内部座谈等方式,倒逼银行进一步完善内部机制,优化激励约束机制,探索普惠信贷各环节尽职情形的基本认定标准,通过明确尽职、免责边界问题,将尽职免责、容错纠错等原则落到实处,最大程度打消基层客户经理的顾虑,让基层机构和客户经理“敢贷、能贷、愿贷”。