在基金投资领域,判断风险预警机制是否健全至关重要,它直接关系到投资者的资金安全和投资收益。

首先,一个健全的基金投资风险预警机制应当具备全面的风险评估体系。这包括对市场风险、信用风险、流动性风险等多种风险类型的准确识别和量化分析。例如,市场风险方面,基金公司应能通过对宏观经济数据、行业趋势以及个股表现等多维度的研究,预测市场可能的波动对基金资产的影响。通过这样的全面评估,投资者可以清晰了解基金所面临的各种潜在风险。

其次,实时的风险监测是关键。基金公司需要建立高效的信息收集和处理系统,能够及时获取市场动态、基金持仓变化以及相关政策法规的调整等信息。同时,将这些信息与预设的风险指标进行对比,一旦出现异常,立即发出预警信号。

再者,有效的风险控制措施也是衡量风险预警机制健全与否的重要标准。当风险预警信号发出后,基金公司应有明确的应对策略,如调整投资组合、降低仓位、对冲风险等。

另外,透明的风险披露同样不可或缺。基金公司应向投资者清晰、准确地披露风险信息,包括风险的类型、可能的影响以及所采取的控制措施等。这有助于投资者做出明智的投资决策。

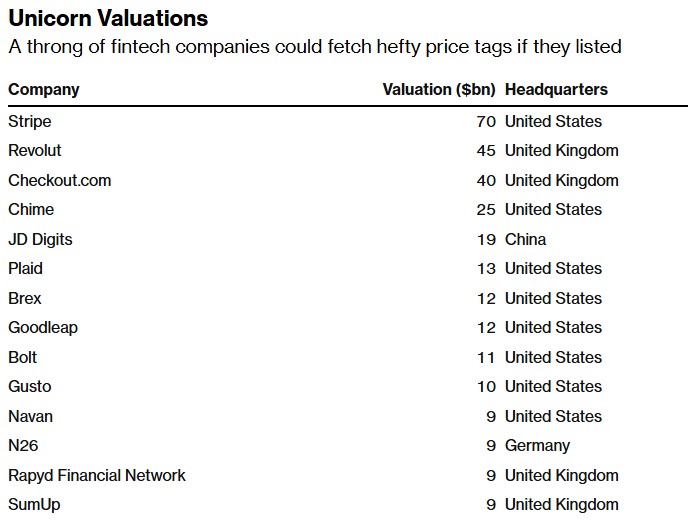

下面通过一个简单的表格来对比健全和不健全的风险预警机制:

健全的风险预警机制 不健全的风险预警机制 风险评估 全面、准确、量化 片面、模糊、主观 风险监测 实时、高效、精准 滞后、低效、粗糙 风险控制 措施明确、执行有力 措施缺失、执行不力 风险披露 透明、清晰、准确 隐晦、模糊、误导健全的风险预警机制对于投资安全的重要性不言而喻。它能够帮助投资者提前防范潜在的风险,减少损失。相反,如果风险预警机制不健全,投资者可能在风险来临时毫无准备,导致资金大幅缩水。

总之,投资者在选择基金时,应深入了解基金公司的风险预警机制是否健全,这是保障投资安全的重要环节。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com