期货交易,作为金融市场的重要组成部分,其基本原理涉及合约买卖、价格发现和风险管理等多个方面。理解这些原理不仅有助于投资者更好地参与市场,还能有效规避潜在风险。

首先,期货交易的核心在于合约买卖。投资者通过购买或出售标准化合约,约定在未来某一特定时间以特定价格交割一定数量的商品或金融工具。这种标准化合约的设计,使得市场参与者能够在公平、透明的环境中进行交易。

其次,价格发现是期货市场的另一重要功能。通过大量买卖双方的交易行为,市场能够反映出商品或金融工具的供需关系,从而形成合理的市场价格。这种价格发现机制,不仅为生产者和消费者提供了参考,也为投资者提供了投资决策的依据。

在期货交易中,风险管理是不可或缺的一环。投资者可以通过期货合约对冲现货市场的价格波动风险。例如,农产品生产者可以通过卖出期货合约,锁定未来的销售价格,从而规避价格下跌的风险。同样,投资者也可以通过买入期货合约,对冲持有的现货资产价格上涨的风险。

然而,期货交易并非没有风险。以下是几个关键的风险要素:

风险类型 描述 市场风险 由于市场价格波动导致的投资损失。 流动性风险 市场交易不活跃,导致难以按预期价格买卖合约。 信用风险 交易对手方无法履行合约义务,导致损失。 操作风险 由于内部流程、系统或人为错误导致的风险。为了有效管理这些风险,投资者需要具备一定的市场分析能力和风险控制策略。例如,通过技术分析和基本面分析,投资者可以预测市场走势,制定合理的交易策略。同时,设置止损点和合理分配资金,也是控制风险的重要手段。

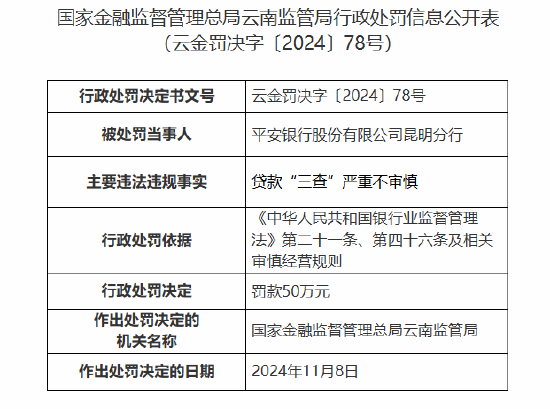

此外,了解期货市场的监管环境和交易规则,也是投资者必备的知识。各国期货市场都有严格的监管机构和交易规则,确保市场的公平、公正和透明。投资者应遵守这些规则,避免因违规操作而导致的损失。

总之,期货交易的基本原理涉及合约买卖、价格发现和风险管理等多个方面。投资者在参与期货交易时,应充分理解这些原理,并采取有效的风险管理措施,以实现稳健的投资回报。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:news_center@staff.hexun.com