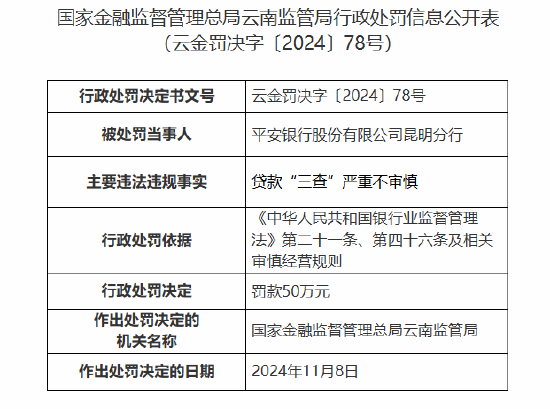

来源:环球老虎财经app

面对黄金价格不断突破新高,桥水中国在2024年上半年大幅减仓其持有的黄金ETF份额,从而锁定了超过2.82亿元的丰厚收益,投资回报率达30%。而靠着全天候产品的优异表现,桥水中国的规模已达400亿,超过一众在中国的外资对冲基金。

桥水中国上半年“狂抛”黄金ETF。

近日,易方达黄金ETF、华安黄金ETF和博时黄金ETF相继发布了半年度报告,一直重仓持有黄金ETF的桥水(中国)投资管理有限公司(以下简称“桥水中国”)却在这些产品的前十名持有人名单中“消失”了。

今年以来,黄金价格不断刷新历史高位,成为2024年表现最好的大宗商品之一。其中,COMEX黄金主力合约年内一度涨超2570美元/盎司,截至当前累计涨幅已超21%,沪金主力合约年内一度涨超580元/克,截至当前年内涨幅超18%。

受此影响,直接对标沪金所黄金期货的黄金ETF同样疯涨,以博时黄金ETF为例,今年以来该产品一度涨至5.628元,年内涨幅超17%。

而从2022年上半年开始布局黄金ETF的桥水中国也获得了不俗的收益。数据显示,2022年中时,上述三只ETF的价格分别为3.82元、3.78元和3.82元。若以2024年二季度其平均价格计算,桥水中国在易方达黄金ETF上获得了约6036.42万元的浮盈,在华安黄金ETF上获得约12598.08万元的浮盈,在博时黄金ETF上获得了约9523.67万元的浮盈,总计约为2.82亿元的浮盈,投资收益率超30%。

事实上,在黄金ETF上的成功仅是这家外来巨头在中国的投资“缩影”。据了解,桥水中国的全天候策略回报2023年达到10%,过去五年的年化回报接近15%,其在中国的资产管理规模去年实现翻番,目前已经超出400亿元。

如今,桥水开始大举抛售黄金ETF,是对当前金价的“看空”吗?

桥水大举减仓

黄金ETF

买在无人问津处,卖在人声鼎沸时。

在今年黄金价格不断刷新历史新高的背景下,易方达黄金ETF、华安黄金ETF和博时黄金ETF在年内均实现了超15%的涨幅。

随着基金半年报的出炉,市场发现知名对冲基金桥水中国已经“逢高减仓”黄金ETF。

自2022年上半年起,桥水中国便现身华安黄金ETF、易方达黄金ETF、博时黄金ETF前十大持有人行列。

从持有份额来看,在易方达黄金ETF上,桥水的全天候增强三号、二号和一号产品,持有份额分别为3159.35万份、570.18万份、468.10万份,在博时黄金ETF上,上述三只产品发别持有4662.48万份、871.06万份、929.42万份,在华安黄金ETF上,桥水的全天候增强三号持有8266.46万份。

由于公募年报仅披露ETF的前十大持有人,不排除桥水中国还持有更多的黄金ETF。此外,桥水中国在黄金ETF上的投资较为坚定,一直到2023年上述持仓一股未减。

不过,在对金价上涨的一片叫好声中,桥水中国却在今年上半年大举卖出,如今已经退出易方达黄金ETF、华安黄金ETF和博时黄金ETF的前十大持有人行列。

虽然未披露具体减持股数,但经简单计算可发现,桥水在易方达黄金ETF上减持了至少3002万股,在华安黄金ETF上减持了至少6500万股,在博时黄金ETF上减持了至少5219万股。总计约为1.47亿份黄金ETF。

而桥水大举抛售黄金ETF或与锁定收益有关。据悉,桥水在华的全天候增强型策略,是一种多资产混合型策略,投资标的为中国股票、中国国债,以及在中国交易的大宗商品及其衍生品。在此基础上,桥水中国叠加主动管理,以期通过主动管理股票、债券、商品的敞口来获得更多超额收益。

当前,桥水中国对黄金ETF的投资已获得了足够的阿尔法。2022年中时,易方达黄金ETF、华安黄金ETF和博时黄金ETF的价格分别为3.78元、3.82元和3.82元。而2024年二季度,上述三只ETF的平均价格已经分别涨至5.29元、5.34元以及5.34元。

若以2024年二季度其平均价格计算,桥水中国将在易方达黄金ETF上获得了约6036.42万元的收益,在华安黄金ETF上约12598.08万元的收益,在博时黄金ETF上获得了约9523.67万元的收益,总计约为2.82亿元的收益,投资收益率超30%。

黄金行至何处?

事实上,这并不是桥水第一次减持黄金ETF。

据了解,去年二季度,作为全球对冲基金,桥水在大洋彼岸大幅减持了分别是SPDR黄金ETF(GLD)与黄金信托ETF(IAU)。其中,SPDR黄金ETF卖出88.68万份,减持金额达到1.62亿美元,排名减仓榜首位。与此同时,黄金信托ETF减持幅度达到94%,几近清仓。

此后,黄金的市场走势也证明桥水基金的判断,在去年5月初,COMEX黄金主力合约创下2058.6美元/盎司的高点后,黄金价格一直处于波动区间,甚至去年10月初价格一度跌至1820美元/附近。

今年以来,黄金价格不断刷新历史高位。其中,沪金主力合约年内一度涨超580元/克,截至当前年内涨幅超18%。

不过,自4月15日达到2588.28美元/盎司的历史高点以来,金价就开启震荡模式。截至9月4日收盘,98个交易日的涨幅仅为1.06%,似乎缺乏进一步的上涨动能。

对此,中信建投期货认为,美联储并没确认降息时点,给未来的降息路径带来不确定性,但市场对降息预期的交易十分强劲,给黄金带来了极强的支撑,而过度的提前交易预期也可能积累一些风险,黄金价格或出现短线回调。

除了桥水基金,巴克莱银行也在上半年抛售了部分黄金ETF份额。

报告显示,2023年年末,巴克莱银行持有华安黄金ETF 1815.04万份,然而到了2024年二季度末,巴克莱银行已经退出前十大持有人之列。

截至二季度末,华安黄金ETF的第十位持有人持有份额达1766.63万份,这意味着巴克莱银行至少在上半年减持了将近50万份。

不同于桥水中国、巴克莱银行的减仓,当前仍有不少投资者加码黄金ETF。

世界黄金协会的数据显示,二季度,中国市场黄金ETF累计流入约140亿元,创历史新高,这将黄金资产管理总规模和总持仓亦推至新高。至此,中国市场黄金ETF连续第四个季度实现流入。

以博时黄金ETF为例,数据显示,2024年初,该基金仅有4725户持有人,但截至2024年6月末,该基金的持有人户数已经上升至6952户,涨幅达47.13%。

值得一提的是,在一众加码黄金ETF的资金中,北京乐溪私募基金管理有限公司(以下简称“乐溪私募”)的身影格外醒目。

据了解,乐溪私募成立于北京,在2023年12月29日才完成私募证券投资基金管理人备案登记,规模在20-50亿元区间,实际控制人杨扬曾在泰康保险工作13年之久。

今年以来,这家年轻的私募大举扫货易方达黄金ETF、华安黄金ETF和博时黄金ETF。数据显示,半年时间,乐溪私募分别持有上述三只产品8400万份、5600万份、2104.06万份。

以6月末的收盘价计算,乐溪私募已持有易方达黄金ETF约4.40亿元、华安黄金ETF约2.97亿元,博时黄金ETF约1.11亿元,总计约为8.48亿元。

规模400亿的桥水中国

作为全球最大的对冲基金,桥水基金非常重视中国业务发展。

2016年,其全资子公司——桥水中国在上海成立,开启在华业务新篇章。2018年,桥水中国完成中国基金业协会登记,成为境内私募管理人,并于当年推出首只私募基金产品——“桥水全天候增强型中国私募证券投资基金一号”。

此后,2019年,桥水中国获得投资顾问牌照;2020年,桥水推出全天候增强贰号基金,并加入中国银行间债券市场(CIBM);2021年,桥水成为第一个交易利率互换(IRS)的外资私募。

对于为何持续加码中国投资,桥水基金创始人瑞·达利欧表示,中国市场对于“了解世界”和“多元化”至关重要,“中国资产很便宜”,对我来说,关键问题不是我是否应该在中国投资,而是我应该投资多少。

以全天候策略为核心,桥水中国业绩亦大幅居前,超越了大多数中国本地私募。据了解,桥水中国的产品“华润信托-创意择优信衡1号”,2023年全年净值上涨 9.27%,其中全天候组合贡献 7.9%的正收益。

桥水联席首席投资官也在第17届亚洲金融论坛上表示,桥水中国的全天候策略回报2023年达到10%,过去五年的年化回报接近15%。

值得一提的是,桥水中国在今年也开始抄底A股,4月19日,据彭博社报道,桥水的在岸中国对冲基金增加对中国股票和债券的敞口,受此影响其第一季度回报率达到6.4%,超过多数本地竞争对手。

得益于出色的业绩表现,桥水中国的管理规模也在持续扩大。在2018年正式成立后,2021年,桥水中国的管理规模就已经突破了百亿元。据了解,截至2023年年底,桥水中国管理的资产规模已达400多亿元人民币,比两年前翻了两番。

不过,相比于桥水中国,桥水基金面向全球客户的产品过去几年的回报则并不算亮眼,在全球最赚钱对冲基金榜单上,2022年的桥水被城堡投资超越,2023年还罕见录得负回报,报告期内总计为投资人亏损26亿美元,旗舰产品Pure Alpha去年亏损达到了7.6%。

8月15日,桥水二季度末美股持仓对外披露。数据显示,截至二季度末,桥水的美股持仓总市值为192亿美元,环比减少6亿美元。