“存款利率调整可以有效对冲贷款市场报价利率(LPR)下降产生的负面影响”,9月2日,建设银行召开2024年中期业绩发布会,建设银行行长张毅上任后首次亮相,携副行长李民、副行长纪志宏、副行长李运、副行长李建江、首席财务官生柳荣等一众管理层,就净息差展望、存款端定期化和长期化趋势等热点问题一一做出了回应。

净息差降幅将有所收窄

近日,建设银行发布了2024年半年度报告,受LPR利率下调、市场利率低位运行、持续支持实体经济等多重原因影响,该行资产端收益率低于上年同期;受非对称降息和存款利率下调滞后于贷款以及结构变化等原因影响,负债端付息率降幅小于资产端收益率降幅。净利息收益率为1.54%,较去年同期的1.79%有所收窄。

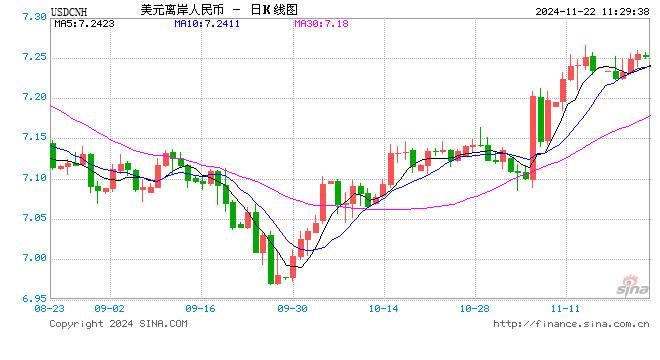

对此,张毅直言,今年2月5年期LPR下降25个基点,叠加去年两次LPR下降,重定价效应持续在今年释放,在一定程度上拉低了贷款收益率和净息差水平。对此,建设银行合理控制负债成本。通过计划、考核等措施优化负债期限结构,控制长期限定期存款增长,鼓励吸收低成本、高价值存款,低成本结算性资金占比显著提升,存款付息成本上行趋势已现拐点,为全年息差指标平稳运行奠定了非常好的基础。

当前银行资产端收益不断下行,压降负债成本已成为全行业保卫息差、实现稳健经营和强化风险抵御能力的当务之急,自去年以来,国内银行存款利率已经历多次调整。从存款端来看,张毅总结称,“今年7月1年期和5年期LPR分别下降了10个基点,同时,各主要银行进一步下调了存款利率,建设银行也做了测算,这一次存款利率调整可以有效对冲今年LPR下降产生的负面影响,对全年净息差影响应该说是微乎其微”。

展望未来,随着存款利率下调对存款成本改善效果持续释放,张毅预计,今年净息差降幅会有所收窄,建设银行将持续优化资产负债结构,强化存贷款定价管理等多种措施,努力保持净息差总体稳定。对于银行来说,息差缩小的情况下,会变相推动银行扩大存款、贷款、理财等业务量,实现盈利能力提升。招联金融首席研究员董希淼表示,银行通过下调存款利率、压降负债成本来延缓息差缩窄压力、稳定收益水平,在当前仍有必要性。

存款定期化趋势有所放缓

尽管存款利率降至低位,但受投资者风险偏好的影响,中长期储蓄需求依然强烈,也使得零售定期存款规模占比显著提升。从建设银行上半年的情况来看,截至6月末,该行境内定期存款15.54万亿元,较上年末增加8339.65亿元,增幅5.67%;境内活期存款12.17万亿元,较上年末增加1519.4亿元,增幅1.26%。

“从当前的情况来看,存款定期化趋势还有所持续”,李运强调,上半年建设银行定期存款占比略有上升,定期存款中长期化趋势则有所减缓,今年上半年,建设银行新吸收的3年期及以上定期存款日均占比较去年全年下降了约4个百分点。

谈及下一步稳存款增长措施,李运进一步指出,建设银行将继续聚焦负债质量,强化稳存、增存,通过“资金稳固”行动进一步促进负债业务的高质量发展;其次,深化客户经营,继续提高客户产品覆盖度和客户黏性,做优客户基础。同时,深化资金全链条服务,继续完善数字化、线上化、生态化引存、留存模式,提高建设银行对资金全链条的服务能力。李运称,建设银行还将深化存款结构优化,继续坚持量价平衡,优化存款期限结构,让存款付息成本处于更合理的水平。

针对银行减缓定期存款中长期化趋势的策略,有银行人士建议,应根据不同的存款期限设置差异化的利率,适当提高短期存款的利率,降低长期存款的利率优势;推广多样化的理财产品,如货币市场基金、债券基金等,以替代部分定期存款需求。同时,提供专业的财富管理咨询服务,帮助客户制定长期的财务规划,分散投资风险。

(文章来源:北京商报)