进入下半场以来,市场不断寻找新的投资方向,在当前持续震荡的市场环境下,金鹰基金权益研究部李龙杰认为,投资中的配置思路或主要聚焦两个方向,即核心资产和海外利率下行与融资环境改善带来的部分板块估值重估。

首先,核心资产方面,金鹰基金李龙杰认为,当下对核心资产的定义大体分成两类:第一类,是指产业链上下游中,供需关系最优的环节,受益于供需关系长期改善,产业链利润持续向其集中;第二类,是指行业景气度已经触底,但公司由于有巨大的成本优势,依然可以在逆势中以量换价并实现扩张的公司。

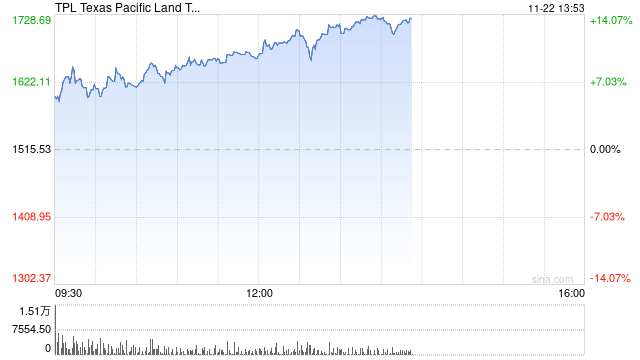

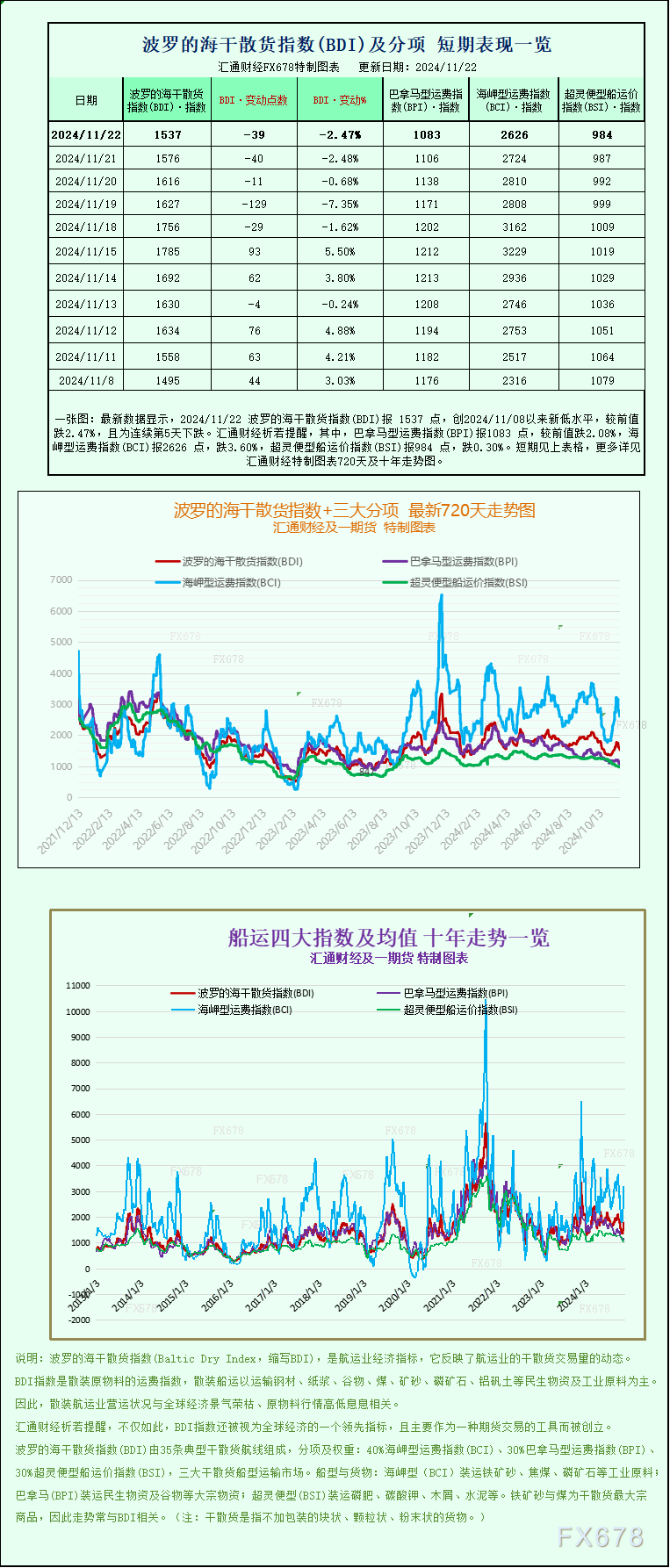

第一类,基于对行业供需缺口与景气情况的筛选,我们较为关注造船。2008年后大量船厂破产,供给剧烈收缩;2008年高点至今,全球产能下降了65%~70%,而同时全球海上贸易量增长了130%,当前船厂产能仅能满足最基本的更新替代需求。但由于2020~2022年集运的高景气导致船厂订单激增,使得2026年前船坞爆满,当前新订单已经排期至2028年后,供给严重不足,产能利用率打满。需求端,碳税开征、船龄结构与西芒杜铁矿投产等等因素共同影响,造船需求极其旺盛。因此,巨大的供给缺口与强劲的需求或将使得行业景气度在未来几年持续上升。

第二类,主要是在各个细分行业去寻找极具成本优势的龙头企业。目前,大部分行业已经处于产能投放的中后期,资本开支周期临近尾声。而此时,由于部分行业龙头有更为优秀的管理能力、更为大的生产规模、更为强的工程能力等等,他们在行业下行阶段依然能维持较好的利润水平,同时实现产能扩张,在行业大面积亏损的情况下依然能以量换价。

第二个关注的大方向是海外利率下行与融资环境改善带来的部分板块估值重估。过去由于美联储加息导致利率持续上行,以及融资环境恶化,一些依靠融资来支持研发的行业基本面急剧恶化,其估值方式也从现金流折现变成了净资产估值。当利率下行,融资环境改善,这部分企业的基本面与估值都会发生极大的改善。与此同时,这部分行业与企业的研发项目的估值也会发生变化。因此,国内有相关相似业务的公司,或也会受益于此。

综上,金鹰基金李龙杰认为,在当下的投资方向上,应重视国内的核心资产,同时关注海外利率下行与融资环境改善带来的机会。

风险提示:

本资料所使用的数据仅供参考,引用的观点、分析预测仅代表投研人员在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,也不构成对阅读者的投资建议。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。