红利板块依旧获市场看好。

今年以来,红利基金以高股息、低估值的特点吸引投资者关注。即使7月以来红利策略整体下行压力较大,超额收益出现一定回调,但不少红利基金仍收获不小涨幅。

26只红利基金年内收益率超10%

据证券时报·数据宝统计,26只红利基金年内复权单位净值上涨超10%(A/C类只统计A类)。不少分析人士认为,市场中期风险偏好仍未见好转,利率持续下行的背景下,红利板块仍然值得关注。

从具体基金看,由尤宏业管理的工银红利优享A表现最佳,年内累计收益率达到19.42%。截至二季度末,工银红利优享的最新规模为11.11亿元,相比一季度末的4.77亿元激增132.91%。从基金持仓来看,和其他红利基金不同,工银红利优享不投资大金融和周期行业,主要配置了公用事业,持仓占净值比近70%。

在二季报中,尤宏业表示,工银红利优享通过主动投资的方式来配置红利类基础设施行业,但其中的子行业和个股有一定的分散度,会动态地从长期价值评估的角度来调整个股和行业的配置情况。

东方红中证东方红红利低波动A年内涨幅次之,复权单位净值累计上涨16.9%,展望2024年下半年,该基金的基金经理徐习佳、高原表示,站在目前位置,与其讨论红利风格何时切换,不如观察有利于红利风格的外部环境是否发生变化。在经济数据出现拐点,低利率环境得以保持,经济确认进入强复苏之前,红利低波动类风格仍然是获取相对收益和绝对收益的较优选择。考虑到长期国债利率不断下行,2.5%或更低似乎已是新常态,而股息率在4%以上的红利策略叠加未来可能面临因子价值重估的机会,使得这一次红利风格的延续时间可能更长。

从个股角度来看,中证红利指数成份股年内股价平均上涨6.28%,整体表现显著强于大盘。不少个股二季度获得公募基金加仓。100只成份股中有95股出现在基金二季报前十大重仓股中,来自公用事业、非银金融行业的个股获得基金显著加仓,持股数量分别合计增长1.43亿股和1亿股。

持股基金数量方面,二季度,长江电力的持股基金数量最多,也是成份股中唯一一只持股基金数量超500只的个股。截至二季度末,共有707只基金重仓长江电力,包含华夏上证50ETF、易方达增强回报A等7只基金持股市值均超10亿元;华泰柏瑞沪深300ETF、东方红睿玺三年持有A等9只基金二季度增持长江电力均超1000万股。

中国神华、格力电器、工商银行、兴业银行的持股基金数均超300只。与一季度相比,兴业银行、中国神华、长江电力二季度的持股基金数均增长超百只。

95只成份股中,长江电力、兴业银行、格力电器、中国神华、工商银行获基金持股市值前五,均超100亿元。二季度,有23股获得基金加仓均超1000万股,其中交通银行、渝农商行、长江电力、农业银行的增持居前,分别增加6.1亿股、3.42亿股、2.28亿股、2.17亿股。

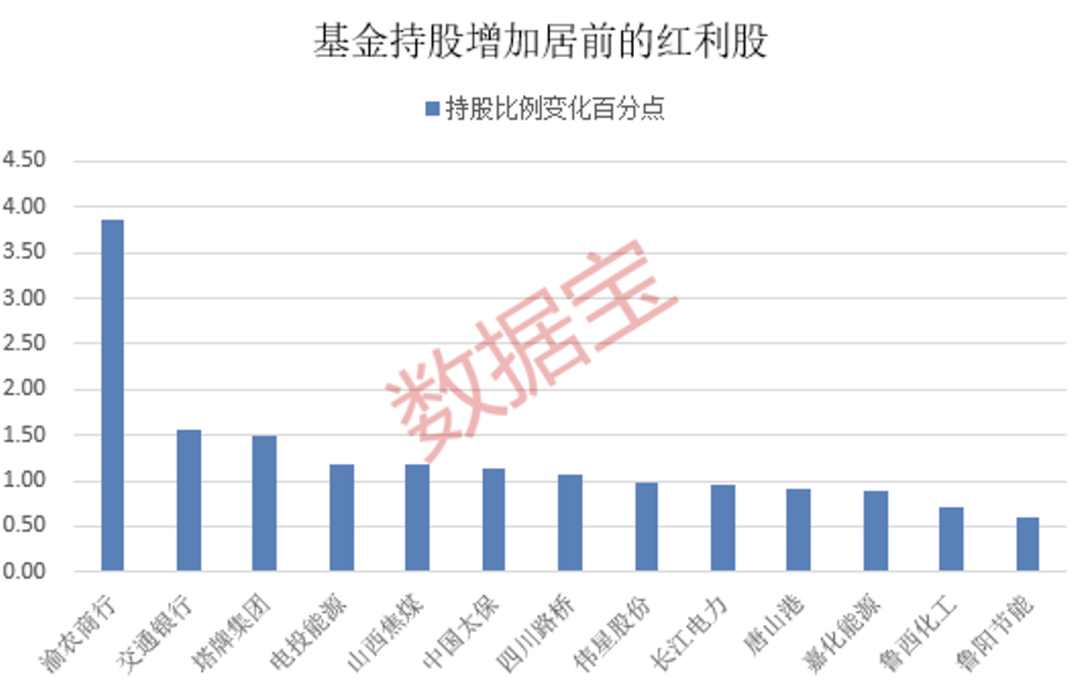

持股比例变化方面,渝农商行、塔牌集团、电投能源、山西焦煤、中国太保等7股的基金持股比例均增加超1个百分点,其中渝农商行增加最显著,基金持股比例从一季度末的0.89%提升至二季度末的4.76%,增加3.87个百分点。

成份股中,建筑装饰、石油石化两大行业的基金持股数量明显下降,较一季度分别减少8.74亿股和8.52亿股,其中对中国建筑的持股在二季度减少9.45亿股,持股比例下降2.29个百分点。

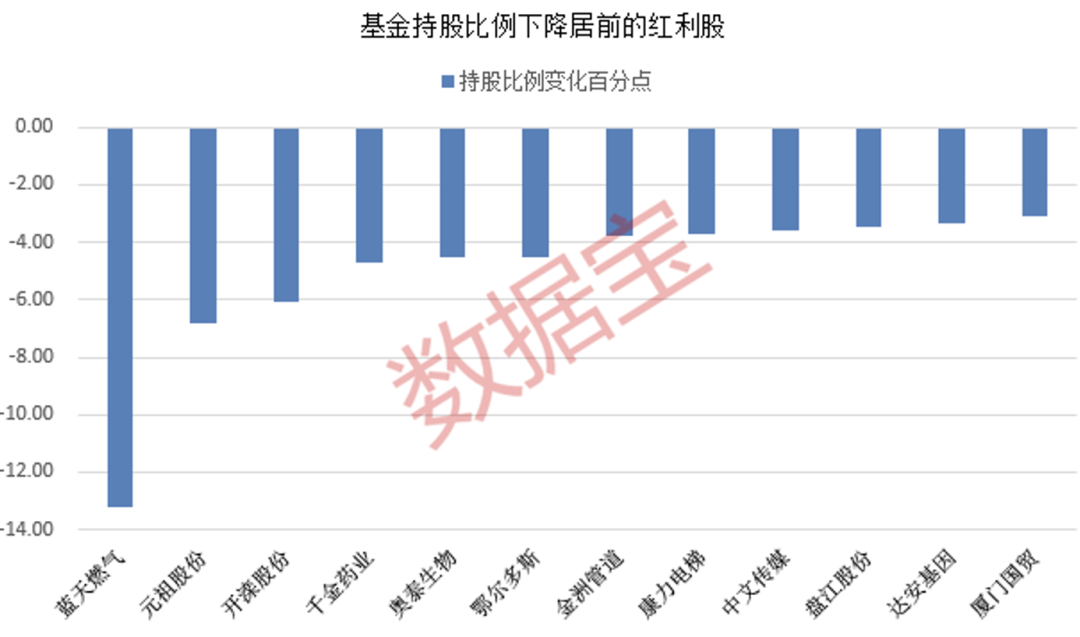

12只股的基金持股比例下降超3个百分点,其中蓝天燃气的持股比例从15.36%下降至2.18%,减少超13个百分点。

目前正值半年报业绩披露期,据数据宝统计,中证红利指数成份股中有18股已发布上半年业绩预告、快报或半年报(预告数据按下限统计),中国神华、南京银行的上半年净利润规模居前,分别为286亿元和115.94亿元,二季度末分别有498只和61只公募基金重仓,持股比例环比一季度分别减少0.56个百分点和增加0.1个百分点。

鲁西化工、川投能源、南京银行、梅花生物的上半年净利润同比呈现增长。鲁西化工增幅最大,公司预测上半年净利润约11亿元—12亿元,较去年同期变化约为467.04%—518.59%。公司表示,上半年受市场供求关系等多种因素影响,部分产品售价同比有所上涨以及原材物料采购价格同比下降,影响部分产品毛利增加,公司经营业绩同比较大幅度上升。鲁西化工二季度基金持仓比例环比提升0.72个百分点。