来源:国元期货研究

一季度经济修复超预期后,二季度经济表现整体是弱于市场预期的。主要体现在三个方面;一是消费数据偏弱,尤其是可选消费较为低迷。二是房地产修复不及预期,虽然销量有所回升,但是成交价并没有明显改善。三是通胀仍然偏低,供大于求的现象并没有明显好转。这三个现象同时反映了当前社会预期偏弱,居民投资以及消费端皆偏保守。股指7月整体呈现震荡下行走势,且成交额降至低位。短期来看,目前市场缺乏上行动力,投资者预期短期大幅改善可能性较低,预期以震荡行情为主。中长期来看,虽然宏观经济以及个股业绩弱复苏的情形今年恐难大幅改善,但目前股指估值偏低,且利率环境较为友好,今年仍有小幅反弹机会。股指期货方面,建议投资者空仓观望。目前套利机会较小,建议投资者继续等待机会。期权方面,建议投资者继续持有宽跨式卖出策略。

一、行情回顾

1.1 经济数据&宏观政策

6月份宏观经济运行情况整体符合市场预期。其中出口数据表现亮眼同时也带动工业增加值好于预期。6月出口强劲一是因为去年基数偏低,也是因为海外需求韧性较强,且我国出口竞争力提升。但与此同时消费以及通胀数据依然较为疲弱,反映当前社会预期偏低,需求不足。可选消费较为低迷,消费者对于非必要消费较为谨慎。海外方面,美国通胀有所降温,且失业率小幅上升,当前市场普遍预期美联储将在9月份降息。美股近期有所回调,但今年整体仍保持震荡上涨走势。

1.2 市场行情数据

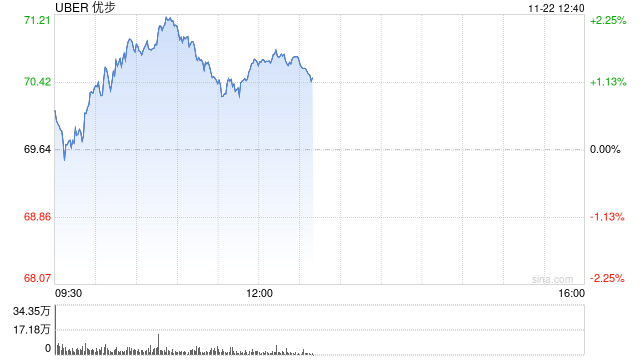

7月两市震荡下行,极有可能月线三连跌。两市日均成交额降至低位,目前已不足7000亿元。综合、国防军工以及非银金融等板块逆势上涨,煤炭、纺织服饰、轻工制造以及美容护理板块跌幅超过7%。北向资金全月净流出近300亿元。

二、股指期货数据分析

2.1 股指期货涨跌幅

股指期货合约6月全线下跌。近一周股指期货贴水幅度有所缩窄。IH远月合约转为升水,市场对远期走势并不悲观。期现套利目前空间较小,投资者可继续等待机会。IM/IH以及IC/IH处在低位,但目前政策以及资金动向更利好权重股,短期建议观望为主。

2.2 股指期货基差

2.3股指期货基差年化升贴水率

三、期权数据分析

3.1 期权成交及持仓概况

期权方面,期权成交量偏低,市场交易情绪不高。期期权持仓PCR处在偏低水平,期权卖方情绪偏空。成交额PCR处在较高水平,反映当前期权买方买入认沽期权较多。

3.2期权波动率分析

近期市场持续走低,6月期权合约隐含波动率较上周有所上升。多数标的期权加权平均隐含波动率在14%-25%区间,中证1000指数以及创业板ETF期权隐含波动率较高。但从隐含波动率分位数来看,当前期权隐含波动率整体处在低位。投资者对于股指没有大幅波动的预期。

四、后市展望

一季度经济修复超预期后,二季度经济表现整体是弱于市场预期的。主要体现在三个方面;一是消费数据偏弱,尤其是可选消费较为低迷。二是房地产修复不及预期,虽然销量有所回升,但是成交价并没有明显改善。三是通胀仍然偏低,供大于求的现象并没有明显好转。这三个现象同时反映了当前社会预期偏弱,居民投资以及消费端皆偏保守。股指7月整体呈现震荡下行走势,且成交额降至低位。短期来看,目前市场缺乏上行动力,投资者预期短期大幅改善可能性较低,预期以震荡行情为主。中长期来看,虽然宏观经济以及个股业绩弱复苏的情形今年恐难大幅改善,但目前股指估值偏低,且利率环境较为友好,今年仍有小幅反弹机会。股指期货方面,建议投资者空仓观望。目前套利机会较小,建议投资者继续等待机会。期权方面,建议投资者继续持有宽跨式卖出策略。