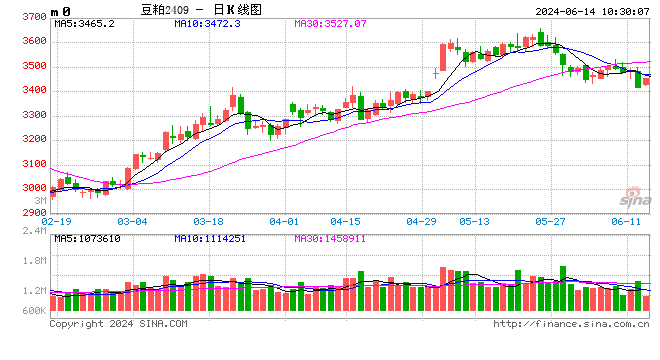

蛋白粕:

周四,BMD棕榈油下跌,追随CBOT豆油和原油价格弱势。此外,马币走强也打压价格。原油价格走弱,棕榈油制取生物柴油吸引力下降。MPOB表示7月维持8%的关税税率,并下调参考价格。国内方面,油脂现货价格小幅回落,期货棕榈油偏强。三大油脂库存继续攀升,油脂供应充足。操作上,豆棕做扩,91正套,单边短多为主。

油脂:

周四,CBOT大豆上涨,因出口销售数据利好,以及市场担忧新作。气象预报显示,产区迎来高温,或对作物生长不利。美豆大豆销售,出口数据环比大涨,均反映出口改善。巴西总统签署的一项临时措施限制了巴西大豆出口商和加工着将税收抵免套现的能力,导致商家上调巴西大豆价格。国内方面,豆粕弱势运行,现货价格跟随回落。美豆走强,对国内市场形成支撑。豆粕远月成交放量,远期基差获得下游认可。部分油厂胀库停机,供应压力大。操作上,91正套参与,豆粕关注前期跳空缺口的支撑。

生猪:

周四,现货猪价下跌拖累期价下行。当日,现货猪价、期货猪价,养猪股三者联动下行,市场呈现疲弱表现。端午过后,现货猪价先涨后跌,猪价高位波动随之加大。周二,生猪近月合约领涨、远月合约跟涨,猪价延续偏强表现。当日,生猪近月7月上涨1.49%,远月2409合约上涨1.13%。周三,生猪9月合约期价继续上行,9月期价能否重上18700元/吨的价格高位成为技术多头关注指标。周四,猪价下行,拖累股价下行,市场呈现偏弱预期。技术上,周四生猪7月合约领跌,现货下跌拖累近月下行。生猪9月节后恢复上涨,期价能否达到18650-18700元/吨的前期高点成为近期多头持仓关注焦点。在生猪加权合约持仓不变的情况下,9月合约获利多单注意设置动态止盈。

鸡蛋:

周四,期货偏弱震荡,主力2409合约日内低位震荡,收跌0.4%,持仓先增后降。各地现货价格有稳有降,卓创数据显示,昨日全国鸡蛋价格3.82元/斤,环比跌0.05元/斤。其中,宁津粉壳蛋3.75元/斤,黑山市场褐壳蛋3.6元/斤,环比持平;销区中,浦西褐壳蛋4元/斤,环比跌0.11元/斤,广州市场褐壳蛋4.15元/斤,环比持平。短期供需基本面相对稳定,但高温天气不利于鸡蛋储存,贸易商备货意愿弱,蛋价总体稳定,局部回调。根据历史补栏数据,9月份之前,在产蛋鸡存栏大幅增加概率较小。三季度需求旺季,鸡蛋现货价格将出现季节性反弹。中长期维持逢低做多思路,短期警惕期货跟随现货价格回调风险。关注终端需求变化及市场情绪对盘面的影响。

玉米:

周四,玉米9月合约小幅收阴,本周玉米期价延续震荡表现。现货市场中,玉米报价继续上行。目前东北地区自然干粮逐渐收尾,市场看涨情绪强,地区内报价增多,但价格较高,贸易商多惜售心态或持粮待涨,贸易粮走货仍偏慢。近期产区阴雨天气较多,玉米水分回升。华北地区玉米价格稳中偏强运行,基层购销活跃度依然不强,山东深加工企业门前到货量维持低位,部分企业价格窄幅上调。河南、河北个别企业价格继续上调,刺激到货量增加。目前华北地区小麦和玉米价差已基本来100元/吨左右,饲料企业用小麦替代玉米优势逐渐显现。销区市场价格震荡调整,北方港口大幅上涨推高到货成本,且节前珠三角地区成交价格偏高,提振贸易商心态,报价普遍上涨,但当前珠三角地区玉米替代品价格优势较大,昨日内贸玉米价格上涨后,港口成交一般,市场对新麦关注度较高。技术上,9月合约短线指标关注2500元/吨整数关口价格压力表现,在现货强、期货弱的情况下,基差转强,玉米中期维持偏强预期。