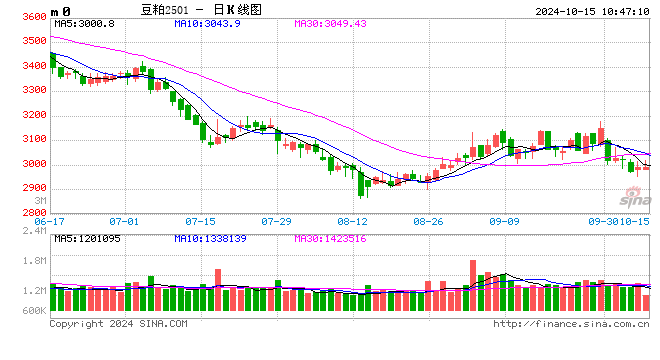

蛋白粕:

周一,CBOT大豆下跌,因巴西天气向好,利于播种,且巴西大豆产量前景乐观。阿根廷产区迎来降雨,也利于未来播种展开。之前供需报告显示美豆产量处于高位,库存压力高。国内方面,10月大豆压榨量预计在700万吨左右,较高水平。周度数据显示,大豆库存攀升,豆粕库存下降,豆粕未执行合同增加。终端远期合约成交好于现货,多数延续随用随买政策。国内豆粕期现货在现货库存下降的提振下走高。水产低迷,菜粕需求更差。操作上,豆菜粕扩大。

油脂:

周一,BMD棕榈油下跌,跟随原油走低,不过逢低买盘限制跌幅。MPOB报告显示马棕油9月库存201万吨,超过市场预期的195万吨。库存超预期积累主要是因为国内消费下降,产量降幅和出口表现都好于预期。高频数据显示马棕油10月1-10日产量环比下降,支撑盘面价格。国内方面,油脂跟随外盘回落。国内外油脂供应宽松,库存累库中,但市场担忧远期供应紧张的问题,限制下方空间。棕榈油进口成本攀升,对盘面略有支撑。豆油宽松,压制价格。操作上,买油卖粕参与。

生猪:

周一,全国猪价大稳、小动,十一假期过后二次育肥入市收购,对猪价的提振的影响依然存在。目前,河南生猪市场出栏均价为 17.96 元/公斤,较昨日降 0.17元/公斤。当地大场 120-135 公斤良种猪主流出栏价格 17.80-18.10 元/公斤,中小场 120-135 公斤良种标猪主流价格 17.60-18.00 元/公斤,走二育 18.20 元/公斤;150-160 公斤大猪出栏价格 18.60-18.80 元/公斤。技术上,当日生猪近、远月合约联动下行,生猪远期合约延续偏弱表现。二育入场对生猪近月合约形成支撑,但是对于春节前后的供应形成压力,因此远期合约延续偏空预期。

鸡蛋:

周一,鸡蛋主力2501合约早盘震荡,午后反弹,伴随持仓下降,截至收盘日收涨1.02%,报收3482元/500千克。现货方面,卓创数据显示,昨日全国鸡蛋价格4.54元/斤,环比涨0.06元/斤,其中,宁津粉壳蛋4.4元/斤,环比涨0.1元/斤,黑山市场褐壳蛋4.2元/斤,环比持平;销区中,浦西褐壳蛋4.65元/斤,环比持平,广州市场褐壳蛋4.78元/斤,环比涨0.05元/斤。终端市场多数消化尚可,下游环节随销随采,短期产区蛋价多数稳定,少数小幅涨跌调整。根据卓创统计的历史补栏数据及在产蛋鸡存栏数据,供给增加趋势不变。另外,需求季节性回落,蛋价大概率回调,中长期维持偏空思路,短期警惕反弹风险,关注终端需求变化以及市场情绪对鸡蛋期货盘面的影响。

玉米:

周一,玉米、淀粉联动上行,淀粉涨幅大于玉米,盘面加工利润继续走扩。基本面方面,周末期间现货市场报价企稳,市场情绪转强,农户惜售对价格提供一定支撑。周一,华北地区玉米价格整体稳中偏强运行,但地区之间差异较大。山东深加工企业玉米到货车辆较少,深加工企业近期价格上涨加速,今日上调 10-20元/吨。河南、河北地区价格整体维持稳定。基层购销清淡,农户惜售情绪严重,贸易商收购量一般,市场有效供应偏紧。技术上,在股市回暖的利好情绪带动下,商品各板块价格联动上行。对于此轮期、现配合的反弹行情,预计淀粉表现强于玉米,米粉价差扩大表现还将持续。