登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

一位姜诚君,可以说是海通证券多半部投行史。

近日,海通证券分管投行业务的副总经理姜诚君递交了辞呈。几乎与姜诚君辞职同时,上交所原副总经理董国群被带走调查,市场传闻姜诚君正被有关部门调查。

资料显示,姜诚君是我国首批保代之一,2000年加入海通证券并长期担任投行业务负责人,对海通证券投行业务尤其是股权保荐承销业务的发展壮大可谓“功不可没”。

然而,海通证券股权保荐业务尤其是IPO业务规模极速扩展背后充满质疑:多次被发现“带病闯关”、频收罚单、内控“三道防线”薄弱、已上市项目大比例业绩“变脸”、高定价高市盈率发行高募资高收费、超募资金越多的项目基本面越弱,被抽中现场检查后“一撤了之”……近期,海通证券执业质量还差到被通报批评,被要求全面梳理自查保荐项目。

有市场传闻姜诚君辞职或与睿昂基因有关,近日睿昂基因实控人及多名高管因涉嫌非法经营罪被采取拘留措施等措施。长期作为海通证券投行业务负责人的姜诚君如果被证实涉及刑事案件,那海通证券其他IPO项目是否也存在问题?据公开信息,海通证券投行内控“三道防线”长时间存在问题,是否应该暂停保荐资格值得思考。

海通证券投行业务收入14年增长近30倍 姜诚君是灵魂人物

资料显示,海通证券成立于1988年。最早是交通银行上海分行在证券业务方面的全资子公司,1994年,银证分业经营后,海通证券被剥离出交通银行系统。到2002年,海通证券注册资本增至87.34亿元,大股东逐渐由交通银行转向上海市国资控制的企业。

2007年,海通证券通过借壳都市股份在A股上市。2012年,海通证券成功登陆港股。

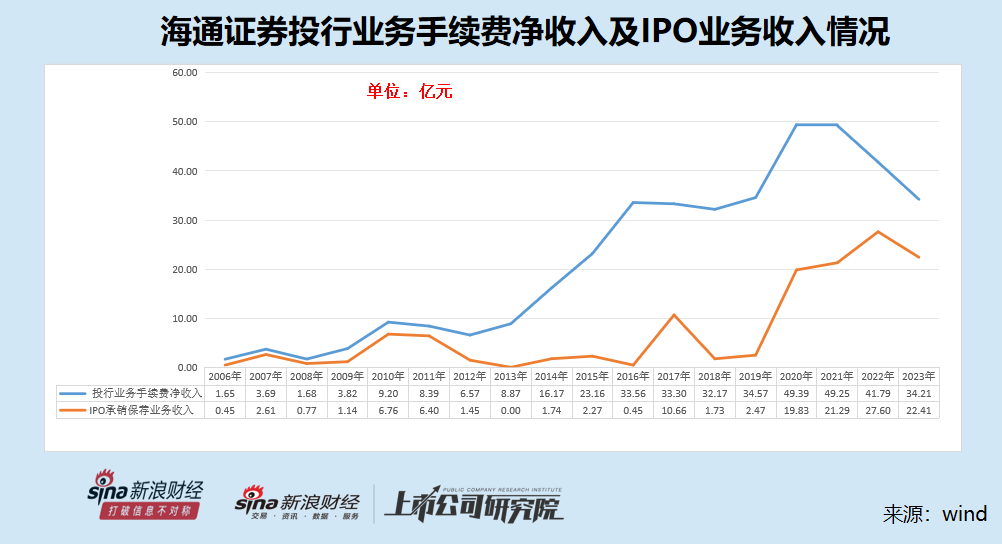

wind数据显示,海通证券2006年的投行业务手续费净收入仅1.65亿元,2020年最高达到49.39亿元,较2006年增长近30倍;2023年的投行收入为34.21亿元,较2006年增长了近20倍。

海通证券投行业务收入大增,一方面与宏观经济环境及行业发展的大背景密切相关,另一方面离不开公司灵魂人物——姜诚君。

资料显示,姜诚君2000年就加入了海通证券。在加入海通证券之前,姜诚君1993年7月1日至1994年7月1日担任厦门国贸干部;1994年7月1至2000年8月1日先后担任厦门国泰(刚泰控股前身)金融证券部副经理、投资管理与发展部经理、总经理助理、董事会秘书、副总经理。

在2000年加入海通证券后,姜诚君海通证券投资银行部副总经理,2007年7月后开始主持投行部工作,2009年4月1日开始担任海通证券投行部总经理。姜诚君自 2010年3月8日至2011年2月28日担任海通证券投资银行委员会委员;2011年2月28至2014年3月11日担任海通证券国际业务协调委员会委员;2011年2月28日开始担任海通证券投资银行委员会副主任;2017年3月至2023年6月担任公司总经理助理;2017年3月至2023年9月担任公司董事会秘书;2023年6月30日起担任公司副总经理,兼任公司投资银行委员会主任委员,资产负债配置委员会委员。

从姜诚君的简历看,其刚一加入海通证券就担任投行部门主要负责人,2007年7月也就是海通证券借壳上市后开始主持投行部门的工作。而2006年,海通证券投行业务手续费净收入仅1.65亿元,在姜诚君开始主持投行部门具体工作后,公司投行业务收入在13年后(2020年)增长近30倍接近50亿元。

资料显示,姜诚君是我国首批保代之一。在2004年核准制的大背景下,保代资源十分稀缺,获得保代资格意味着可以拥有很多的资源。

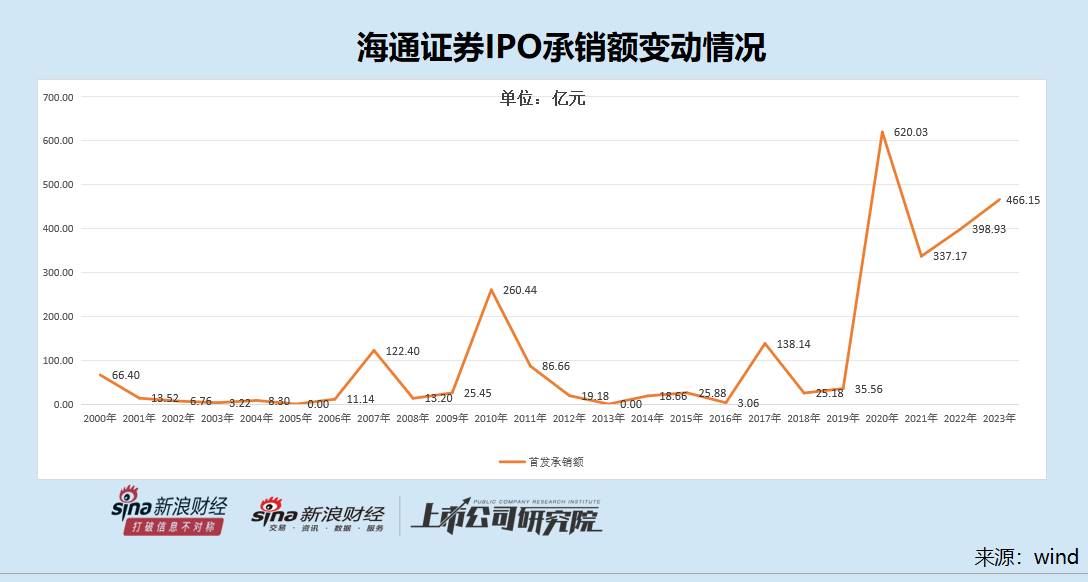

在姜诚君加入海通证券后,公司投行收入增长,尤其是股权保荐业务、IPO业务发展迅速。wind显示,海通证券2006年的IPO承销额仅11.14亿元,行业排名第12名。到了2020年,海通证券IPO承销额为620.03亿元,行业排名第2。公司IPO承销保荐收入更是在2020年-2022年三年间实现连续大幅攀升,2022年的金额高达27.6亿元。

wind数据显示,2006-2023年,海通证券IPO承销金额分别为11.14亿元、122.4亿元、13.2亿元、25.45亿元、260.44亿元、86.66亿元、19.18亿元、0、18.66亿元、25.88亿元、3.06亿元、138.14亿元、25.18亿元、35.56亿元、620.03亿元、337.17亿元、398.93 亿元、466.15亿元;IPO承销保荐收入分别为0.45亿元、2.61亿元、0.77 亿元、1.14亿元、6.76 亿元、6.4亿元、1.4亿元、0、1.74亿元、2.27亿元、0.45亿元、10.66亿元、 1.73亿元、2.47亿元、19.83亿元、21.29亿元、27.6亿元、 22.41亿元。

复盘数据可知,海通证券IPO承销保荐业务在2010年、2020年分别有较大的跨越式发展。尤其是受益于科创板的设立及注册制的试点,海通证券IPO承销保荐收入在2020-2022年连续大增(科创板项目发行定价高募资高收费高)。

不过,海通证券最近五年频频因投行项目违规遭罚,尤其是IPO项目“带病闯关”问题多次被曝光,已上市项目大比例业绩“变脸”……

重承揽轻质控 保荐项目募资额整体偏高但基本面偏弱

wind数据显示,2019-2023年,海通证券的IPO承销额分别为35.56亿元、620.03亿元、337.17亿元、398.93 亿元、466.15亿元;成功保荐上市项目数量(含联合承销)分别为5个、25个、36个、31个和22个;IPO承销保荐收入分别为2.47亿元、19.83亿元、21.29亿元、27.6亿元、22.41亿元。

2020年开始,海通证券的IPO承销项目数量、金额以及收入都翻倍式、指数级增长,一个重要原因是科创板的设立与注册制的试点并全面实施。凭借沪上的地理优势,海通证券“近水楼台先得月”,2019-2023年保荐上市的科创板IPO项目数量(含联合保荐,下同)分别为2家、10家、16家、17家、10家,取得的承销保荐收入分别为1.3亿元、12.99亿元、12.15亿元、20.77亿元、15.52亿元,占公司当年IPO承销收入的比例分别为58.64%、65.51%、57.07%、75.25%、69.25%。

从数据可以看出,科创板IPO项目是海通证券2020年以后承销保荐收入大幅增长的最主要来源,整体占比超6成,2022年以后超7成。

数据显示,海通证券保荐的科创板IPO项目,绝大部分以高市盈率高价发行实现巨额超募,海通证券也赚得盆满钵满。

但海通证券科创板IPO项目问题频出,一是多家资金超募多的IPO项目业绩“变脸”严重,股价大跌、投资者损失惨重;二是部分IPO上市不久就违规被罚甚至涉嫌刑事犯罪。

(1)IPO项目超巨额募资常态化 业绩“变脸”比例居高不下

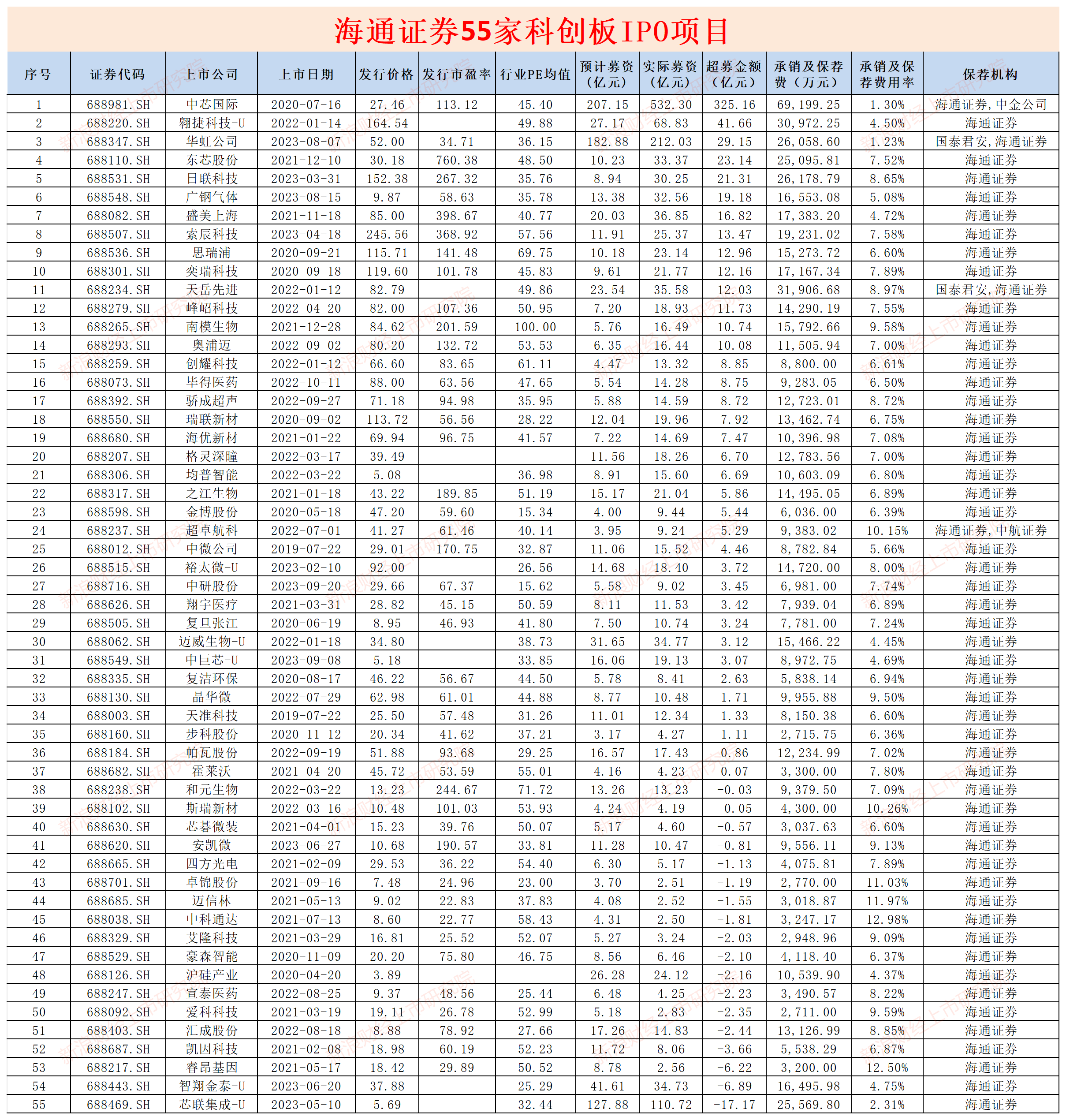

wind显示,海通证券2019-2023年合计保荐115家企业上市,其中包括55家科创板IPO项目。55家科创板IPO项目中,有37家实际募资超过预期,占比67.27%,接近7成。

其中中芯国际325.16亿元的超募金额在55家公司中最高。除了中芯国际,翱捷科技-U、华虹公司、东芯股份、日联科技、广钢气体、盛美上海、索辰科技、思瑞浦、奕瑞科技、天岳先进、峰岹科技、南模生物、奥浦迈等13家科创板企业的超募资金额也超过了10亿元。

海通证券2019-2023年合计保荐115家企业中,募资额最高的是中芯国际,实际募资532.3亿元;华虹公司、芯联集成-U的实际募资额也超过了100亿元,金额分别为212.03亿元、110.72亿元;募资额超过50亿元的企业有两家,分别是沪农商行(85.84 亿元)、翱捷科技-U(68.83 亿元);募资额超过30亿元的还有盛美上海、天岳先进、迈威生物-U、智翔金泰-U、东芯股份、广钢气体、日联科技等公司。

不过,募资超100亿元的芯联集成-U和募资近70亿元的翱捷科技-U,目前仍是巨亏状态。 迈威生物-U、智翔金泰-U在IPO前属于“三无”(无产品无营收无利润)公司,巨亏仍能募资超34亿元。

海通证券保荐115家IPO企业中,实际募资额超10亿元的有48家,占比41.73%。然而,这些项目的业绩表现或者说是基本面,相对偏弱。

2019年,海通证券保荐的5家IPO项目,有3家在上市当年营收或扣非归母净利润下降,占比60%。2020年,海通证券保荐的23家IPO项目中,有6家上市当年营收或扣非归母净利润同比下降,占比26.09%。2021年,海通证券保荐上市的35家IPO项目中,有15家在上市当年营收或扣非归母净利润下降,占比42.86%。2022年,海通证券保荐的30家IPO项目中,有17家在上市当年营收或扣非归母净利润下降,占比56.67%。2023年,海通证券保荐的22家IPO项目中,有13家上市当年营收或扣非归母净利润下降,占比59.09%。

海通证券保荐的部分IPO项目,还出现上市当年即亏损的问题,如实朴检测、天岳先进等。还有些保荐企业上市首年没有亏损,但第二年就快速转亏,如帕瓦股份、辰光医疗、晶华微、和元生物、均普智能、格灵深瞳、南模生物、卓锦股份(维权)、中科通达、华立科技、中红医疗、王力安防、罗曼股份、南极光等。

(2)超募资金越多的项目 股价破发越严重

海通证券保荐的IPO项目有一个非常有意思的特征:超募资金越多的项目股价破发的概率越高,有的还伴随着业绩“大变脸”。

Wind显示,海通证券保荐的超募资金超5亿元的28家IPO项目中,有28家股价破发(截至8月5日),占比78.57%。

其中IPO募资超41亿元的翱捷科技-U,目前股价较发行价下跌78.36,接近80%。此外,翱捷科技2017-2023年七年累计亏损57.93亿元。

又如IPO募资超募21亿元的日联科技,截至目前股价破发61.89%,投资者苦不堪言。而海通证券收取的2.62亿元承销保荐费用,则落袋为安。2.62亿元的佣金收入,占海通证券2023年IPO总承销保荐收入的10%。

(3)实朴检测、天岳先进等上市即亏损 海通证券及保代是否该罚?

海通证券保荐的实朴检测,2022年1月28日登陆创业板,募资6.02亿元。上市当年,实朴检测实现归母净利润-0.18亿元,较上年同期由盈转亏。2023年,实朴检测亏损加剧,归母净利润为-0.94亿元。

资料显示,实朴检测是一家以土壤和地下水为专业特色的第三方检测机构。2020年和2021年,公司归母净利润分别为0.48亿元、0.5亿元,在5000万元左右徘徊。

有投资者质疑,实朴检测疑似通过不恰当的会计处理在IPO前夕维持较高的利润以满足发行条件,如坏账计提比例。2020-2022年,实朴检测坏账计提比例分别为14.16%、19.92%、26.71%,逐年增长;而账龄一年以内应收账款占比分别为73.75%、57.01%、48.77%,逐年下降;应收账款周转天数分别为194.5天、211.5天、338.7天,接近翻了3倍。交易所也发出质疑:是否存在跨期确认收入情形,应收账款坏账准备计提是否合理、充分。

根据2023年2月份修订的《证券发行上市保荐业务管理办法》 ,发行人在持续督导期间出现下列情形之一的,中国证监会可以根据情节轻重,对保荐机构及其相关责任人员采取出具警示函、责令改正、监管谈话、对保荐代表人依法认定为不适当人选、暂停保荐机构的保荐业务等监管措施:首次公开发行股票并上市当年即亏损且选取的上市标准含净利润标准。

资料显示,实朴检测选取的上市标准包含净利润标准,因此海通证券及项目保代曾军、石冰洁有可能收到罚单,保荐机构最重的处罚是暂停保荐资格。

海通证券保荐(与国泰君安联合保荐)的天岳先进也出现“上市即亏损”。 wind显示,天岳先进IPO发行价格为82.79元/股,对应的发行市盈率约为2736.6倍(以2021年扣非净利润为基准)。超过2000倍的市盈率实属少见,天岳先进在高市盈率的加持下募资35.58亿元,比预期超募12.03亿元,国泰君安及海通证券在天岳先进IPO项目上合计赚得3.19亿元佣金。

然而募资35亿元的天岳先进上市即亏损。2022年上市当年,天岳先进扣非归母净利润为-2.58亿元,较2021年的0.13亿元由盈转亏。 由于天岳先进选取的上市标准不含净利润标准,故海通证券可能不会因为天岳先进项目遭罚。

(4)十余家保荐项目上市第二年转亏

除了两家上市即亏损的项目,海通证券近几年保荐的IPO项目中至少有十几家第二年转亏,如帕瓦股份、辰光医疗、晶华微、和元生物、均普智能、格灵深瞳、南模生物、卓锦股份、中科通达、华立科技、中红医疗、王力安防、罗曼股份、南极光等。

其中,帕瓦股份主营业务是锂离子电池三元正极材料前驱体的研发、生产和销售。2022年9月19日,帕瓦股份在海通证券的保荐下成功登陆科创板,募资17.43亿元,但上市首日就大幅破发21.76%。

上市首年,帕瓦股份的净利润还同比增长。到了2023年,帕瓦股份的扣非归母净利润为-1亿元,由盈转亏。截至目前,帕瓦股份股价较IPO发行价下跌约71.51%,高价购买公司股票的投资者苦不堪言。而海通证券在帕瓦股份IPO项目上赚得1.22亿元佣金,旱涝保收。

此外,帕瓦股份实控人还被质疑变相出借限售股票违规,详见《帕瓦股份实控人变相出借限售股票或严重违规,两起员工死亡事故凸显安全管理漏洞》等文章。

海通证券保荐的晶华微IPO项目,2022年7月登陆科创板,募资10.48亿元。上市当年,公司扣非归母净利润仅0.1亿元,同比大降85%,差点亏损。上市第二年的2023年,晶华微扣非归母净利润为-0.35亿元,由盈转亏。并且, 晶华微的营收整体上也呈大幅下降趋势,2023年的营收仅1.27亿元。

截至目前,晶华微股价较发行价下跌58.85%,高价购买公司股票的投资者亏损惨重。而海通证券在晶华微IPO项目上收到的承销保荐佣金接近1亿元,费用率高达9.5%,赚得盆满钵满。

(5)翱捷科技巨亏58亿元IPO募资近70亿元 超募40亿股价暴跌80%

在海通证券保荐的55家科创板IPO项目中,中芯国际的超募金额最高,为325.16亿元;超募金额第二高的企业是翱捷科技,超募金额为41.66亿元。

2022年1月,翱捷科技登陆科创板,募资68.83亿元,超募41.66亿元。翱捷科技之所以能够超募,离不开海通证券的助力及报价机构的高报价。wind显示,翱捷科技发行价格为164.54元/股,对应的市销率为 63.67倍,高于可比公司同期平均数54倍。

报价过程中,平安养老保险股份有限公司的报价最高,达到243.18元/股,比翱捷科技预计发行价还高出327%。此外,华安证券、华夏基金、华宝基金等机构的报价也都超过230元/股。

在高报价高募资背后,翱捷科技连续多年亏损。资料显示,翱捷科技是一家提供无线通信、超大规模芯片的平台型芯片企业。第一大股东是阿里巴巴(中国)网络技术有限公司,持股比例为15.43%。

2017—2023年,翱捷科技归母净利润分别为-9.98亿元、-5.37亿元、-5.84亿元、-23.27亿元、-5.89亿元、-2.52亿元、-5.06亿元,七年累计为亏损57.93亿元,接近58亿元。

翱捷科技的巨亏,并不影响公司募资近70亿元。但投资者对公司高股价、偏弱的基本面“用脚投票”。截至目前,翱捷科技股价为35.31元/股,较IPO发行价下跌了78.36%(前复权) 。

在翱捷科技高价发行巨额募资后,翱捷科技大股东、高管层等原始股东赚得盆满钵满;基金公司的管理费照收不误;保荐人海通证券录得承销保荐佣金3.1亿元,占公司全年的IPO承销保荐收入的11.78%。而公司股价的大幅下跌,要有股民和基民最终承担。

与翱捷科技类似的公司是芯联集成,芯联集成五年巨亏64亿元募资超百亿元 。

2023年5月,芯联集成在海通证券的保荐下成功登陆科创板,募资110.72亿元。然而,芯联集成2019-2023年的归母净利润分别为-7.72亿元、-13.66亿元、-12.36亿元、-10.88亿元、-19.58亿元,五年亏损超64亿元。

资料显示,海通证券通过保荐承销芯联集成IPO,获得2.56亿元承销保荐收入,是公司2023年IPO承销保荐收入之和的11.4%。然而巨亏的芯联集成,公司目前的股价较发行价破发32%,不过这丝毫不影响海通证券2.5亿元的收入。

(6)“三无公司”迈威生物-U、智翔金泰-U连续巨亏仍募资超34亿元

在海通证券保荐的科创板项目中,迈威生物-U、智翔金泰-U值得关注,因为这两家公司在IPO时都属于无主营产品、无主营收入、利润亏损的“三无”医药公司。

其中,迈威生物-U于2022年1月登陆科创板。上市前夕,迈威生物-U无主营药品上市,2019-2021年的营收为0.29亿元、0.05亿元0.16亿元,但这些收入并非来自主营药品收入,主要系转让相关产品和技术所得。2017-2023年,迈威生物-U归母净利润分别为-1.03亿元、-2.25亿元、-9.28亿元、-6.43亿元、-7.7亿元、-9.55亿元、-10.53亿元,7年合计亏损46.77亿元。尤其是2022年上市后,公司的亏损反而加剧。

但连续巨亏并不影响迈威生物-U获得巨额募资34.77亿元,海通证券获得1.55亿元承销保荐佣金收入。截至目前,迈威生物-U股价较发行价下跌28%。

海通证券保荐的另外一家“三无公司”智翔金泰,2020年、2021年、2022年营收分别为108.77万元、3919万元、47.52万元;归母净利润分别亏损3.73亿元、3.22亿元、5.76亿元。

巨额亏损不影响智翔金泰获得高募资34.73亿元,也不影响海通证券获得1.65亿元承销保荐佣金。

(7)超卓航科(维权)上市不久就严重违法违规 海通证券帮助隐瞒收罚单

海通证券已保荐上市的项目中,超卓航科上市不久便因违规遭罚。

2022年7月,超卓航科在海通证券、中航证券的保荐下登陆科创板,募资9.24亿元,超募5.29亿元。

2023年3月30日,超卓航科通过全资子公司上海超卓,将暂时闲置的募集资金6000万元存入招商银行南京城北支行。而其中5995万元在未经股东大会决议的情况下,在当日被划入了超卓航科的承兑汇票保证金存款账户,存在募集资金管理和使用违规。

擅自改变IPO超募资金用途并虚假披露,作为持续督导机构的海通证券及相关保代却帮助隐瞒。2023年8月,海通证券、中航证券在开展募集资金核查时,发现上海超卓存放于招商银行股份有限公司南京城北支行账户中的资金使用情况披露不真实、银行存款处于冻结状态,但未及时开展有效的调查和监督,并在出具《2023年度持续督导半年度跟踪报告》中称,超卓航科持续督导期间信息披露和募集资金管理使用均不存在违规事项,未能真实、准确反映超卓航科募集资金管理使用情况。

对于海通证券等保荐机构明目张胆替超卓航科隐瞒违规事项的行为,湖北省证监局对海通证券、中航证券及相关责任人出具警示函,并记入证券期货市场诚信档案。

(8)睿昂基因多名高管涉嫌非法经营 姜诚君是否卷入?

睿昂基因于2021年5月17日在科创板上市,预计募资8.78亿元,实际仅募资2.56亿元,这是海通证券少有的实际募资大幅缩水的项目。

7月22日,睿昂基因公告称,公司实际控制人、董事长兼总经理、核心技术人员熊慧,实控人、董事兼副总经理熊钧,副总经理薛愉玮以及副总经理何俊彦均因涉嫌非法经营被公安机关采取强制措施。熊慧、熊钧、薛愉玮被监视居住,何俊彦被刑事拘留。

有传闻称,海通证券分管投行业务的副总姜诚君离职或与睿昂基因高管“窝案”有关。如果该传闻证实,海通证券在保荐睿昂基因IPO过程中有无违规也将被拷问,毕竟姜诚君长时间负责投行业务。

有观点认为,部分投行的保代或相关高管,会为相关IPO企业牵线、打点官员,收取巨额回扣,此前投行保代受贿、内幕交易、带病闯关等案例时不时出现在新闻中,如孙小波案中曾涉嫌行贿的投行高管、保代就有8人次。

海通证券已保荐上市的项目之所以出现很多问题,一方面与前些年“四高”(高定价高市盈率高募资高收费)的新股发行生态有关,另一方面海通证券存在重承揽轻质控的倾向。

据不完全统计,从2020年开始至今年上半年四年半时间里,海通证券仅保代收到的罚单数量至少有43张,海通证券作为处罚主体收到的罚单也有25张以上。有许多罚单明确指出,海通证券保荐项目的质控缺位,详见《投行内控“三道防线”长期存在问题,海通证券是否该被暂停IPO保荐资格?》等文章。

。