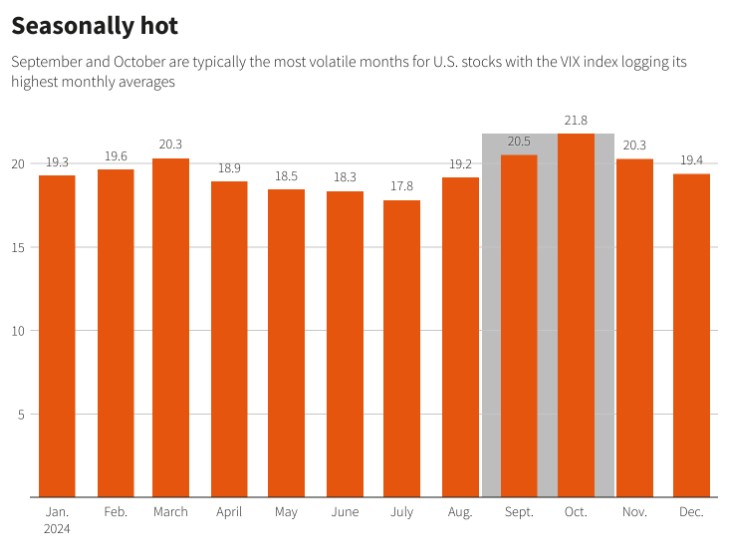

智通财经获悉,面对政治不确定性、大型科技企业财报风险和季节性疲软,投资者正寻求投资组合保护,以应对美国股市可能出现的艰难走势。芝加哥期权交易所(Cboe)VIX波动率指数上周跳升至4月底以来最高水平,上周涨28%至16关口以上。该指数被称为华尔街的恐慌指标,因其衡量对市场波动的保护需求。

美股平静已久,久未单日跌超2%

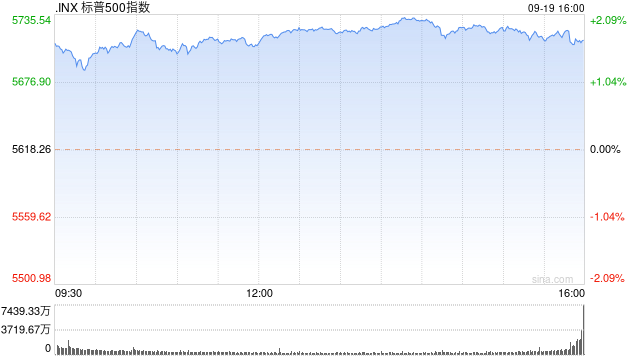

人工智能热潮和通胀逐渐降温带来的兴奋推动标普500指数今年迄今上涨了近17%。伴随着这一涨幅的是近期最平稳的交易期之一:该基准指数已经连续355个交易日没有出现2%或以上的单日跌幅,这是自2007年以来持续时间最长的一次。

不过,情况可能将改变。尽管美股周一反弹,但有迹象表明,投资者越来越担心从科技公司财报到美国总统大选等方方面面可能存在风险。期权市场的押注显示,投资者预计未来几周市场的平静将受到考验。芝加哥期权交易所(Cboe)VIX波动率指数上周跳升至4月底以来最高水平,此前科技股遭抛售,令标普500指数录得2024年以来第二大单周跌幅。该指数被称为华尔街的恐慌指标,因其衡量对市场波动的保护需求。

Rational Equity Armor Fund投资组合经理Joe Tigay表示:“我们已经看到人们意识到可能出现波动的事实。然而,他们似乎还没有完全调整自己的仓位。”

投资者担忧巨头财报引发动荡

引发市场波动的一个潜在因素可能是,引领市场走高的科技和成长型公司将公布财报,首先是重量级公司特斯拉(TSLA.US)和Alphabet (GOOGL.US)将于周二美股盘后公布业绩。弱于预期的业绩可能会促使投资者从科技巨头那里撤资,将资金投入今年表现不佳的市场领域,从而进一步推动所谓的轮换交易。上周,科技股下跌,小盘股和其他落后板块飙升。

就连人工智能领域的宠儿英伟达(NVDA.US),投资者也抱以谨慎态度看待。英伟达股价今年以来已经上涨了138%;Trade Alert数据显示,该股看跌期权与看涨期权的比率上周五触及0.74:1,为约两个月来的最高防御性水平。

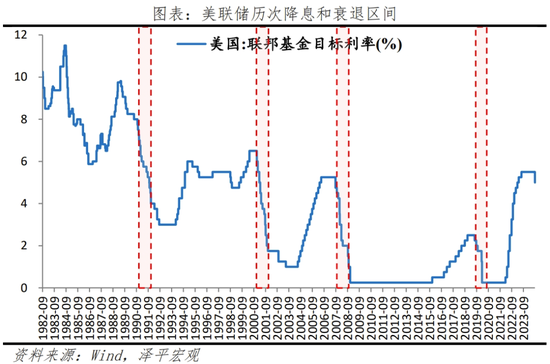

过去10个交易日,以小公司为主的罗素2000指数上涨9%,而以科技股为主的纳斯达克100指数下跌3%,这主要是由于人们对美联储降息的预期升温,以及特朗普交易推动资金流入。

小型投资公司Little Harbor Advisors联席投资组合经理Michael Thompson表示,科技股今年在市场上的主导地位,让人将其与20多年前命运多舛的互联网繁荣相提并论,这引发了人们的担忧,即科技股已变得容易受到抛售的影响。

Thompson说:“由人工智能主题驱动的巨型股与其他一切的交易已经持续了一段时间。总体而言,市场感觉已经……迎来了某种均值回归。”他的基金最近一直在对一些头寸进行获利了结。

大选风险叠加季节性因素,市场担忧情绪渐起

季节性因素和选举年的不安情绪可能是市场波动的另一个催化剂,9月和10月通常是美国股市波动最剧烈的月份。VIX指数10月份平均为21.8,周一收盘时为14.9。根据LSEG自1992年以来的数据,这一比例在选举年上升到24.8。10月VIX期货,目前处于2024年8月至2025年1月期间所有合约的最高水平。

德意志银行分析师表示,美国总统竞争更加激烈且难以预测,可能会增加市场的不确定性,并令股市承压。本周一,在线博彩网站PredictIt显示,特朗普获胜的赔率为60美分,而哈里斯获胜的赔率为39美分。

波动率指数期货显示,投资者正在防范美国总统大选前后波动加剧,今年迄今的多起事故已经体现了2024年是历史上最具戏剧性的选举年之一。美国总统拜登在民主党同僚日益增长的压力下,周日放弃了连任竞选,支持副总统卡玛拉·哈里斯(Kamala Harris)作为民主党总统候选人,在11月与共和党人唐纳德·特朗普(Donald Trump)对决。

波动性机制的重大转变可能会伤害那些专门针对市场波动保持低位而大举买入交易的投资者。其中之一是所谓的分散交易,投资者寻求利用指数水平波动率和单股期权波动率之间的差异。但波动率套利基金Ambrus Group联席首席投资官Kris Sidial表示,除非VIX波动率指数大幅高于当前水平,否则此类交易不太可能平仓。他表示:“波动率指数(VIX)处于20多的高位时,这种连锁效应更为明显。”