财联社7月18日讯(记者 徐赐豪)刚刚招股书失效的徽菜独角兽有了新消息。

据港交所官方网站信息显示,小菜园国际控股有限公司(以下简称“小菜园”)日前已更新上市文件,继续推进港交所主板上市进程。

小菜园曾于今年1月份向港交所首次递交上市申请。财联社记者注意到,截至目前,小菜园尚未获得来自中国证监会的境外上市备案通知书,这意味该公司还没达到进入港交所聆讯阶段的前置条件。

对于有对赌协议在身的小菜园来说,假如未能在规定时间内完成中国证监会备案或者通过聆讯,则需回购加华资本所持有的的股份,这对小菜园的平稳经营产生重大影响。

去年年入超45亿,外卖占3成以上

成立于2013年的小菜园于当年在安徽开出第一家门店,后陆续拓展至江苏、上海、浙江、北京、湖北、天津、广东、河北、河南、山东、江西等地区,除“小菜园”外另打造了“观邸”、“复兴楼”、“菜手”等品牌。

截至2024年7月8日,小菜园在全国13个省的135座城市/县拥有623家直营门店,其中包括618家“小菜园”门店及5家其他子品牌门店。其中,2021年至2023年以及今年前四个月,小菜园分别新开107家、48家、132 家以及62家门店。

最新招股书显示,小菜园计划在2024年、2025年和2026年分别开设约160家、190家和230家“小菜园”门店,至2026年底,预计小菜园将运营超过1100家“小菜园”门店。

从定位来看,小菜园主攻的是大众便民餐饮市场,主打产品为“新徽菜”,每家店的菜式约为45-50道,菜单分为春夏秋冬四季,且对全国各个省市的门店提供的配方不尽相同,产品以现炒、新鲜为卖点。

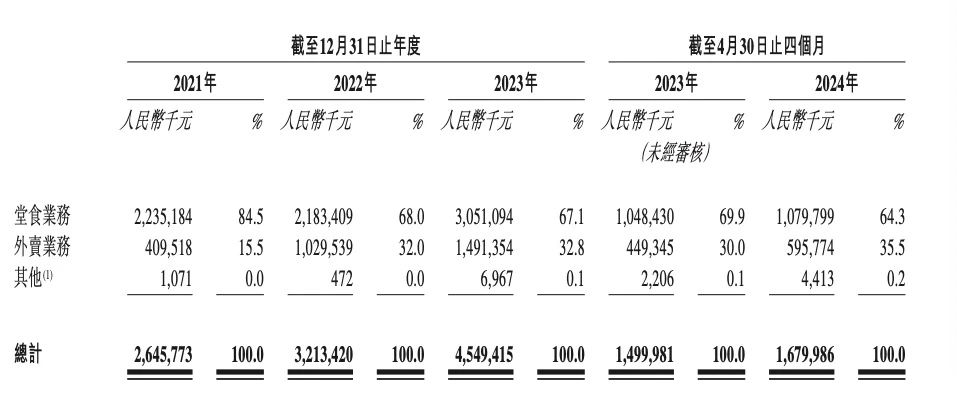

财务数据方面,更新后的招股书显示,2021年至2023年营收分别为26.4亿元、32.1亿元及45.5亿元,复合年增长率为31.1%。同时,今年前四个月的营收也保持上升,达到16.8亿元,同比增长12.0%。

营收主要来自堂食业务及外卖业务,其他少量销售食材,来自一名充电宝解决方案提供商收取的佣金所得收入,以及新零售业务。

其中堂食比重在不断下降,外卖的比重不断上升。2021年、2022年、2023年以及截至2024年4月30日,堂食贡献的营收分别是22.35亿元、21.83亿元、30.51亿元以及10.79亿元,而同年外卖贡献的营收分别为:4.1亿元、10.3亿元、14.91亿元和5.96亿元;堂食贡献的营收在总营收中比重分别为:84.5%、68%、67.1%以及64.3%。而外卖的比重分别为:15.5%、32%、32.8%和35.5%。

净利润方面,从2021年至2023年,净利润分别为2.2亿元、2.4亿元及5.3亿元,对应的净利率分别为8.6%、7.4%及11.7%。今年前四月的纯利则与去年同期差别不大,为1.9亿元,对应净利率为11.5%。

估值100亿元背后对赌压身

值得注意的是,小菜园曾于今年1月16日向港交所首次递交上市申请,刚刚失效其马上向港交所第二次递表,实属罕见,这背后其实也透露出小菜园对赌协议带来的压力。

招股书中提到,小菜园累计进行了2轮可转股债券融资及2轮优先股融资,累计获得Harvest Delicacy(加华资本旗下的投资机构)5亿元的融资。

公开资料显示,Harvest Delicacy是一家于2022年10月28日根据英属维尔京群岛法律注册成立的有限公司,背后是加华资本。加华创佳、嘉裕加华及加华创屹分别持有其25.1%,21.0%及14.3%的股权。

具体如下,2022年11月及2023年6月,Harvest Delicacy分别以1.5亿元、2.5亿元认购了两笔小菜园发行的可换股债券。

不过,小菜园的这笔融资却附加着诸多条款。若第一笔1.5亿元债券未在自发行日期起48个月内转换成股票,则小菜园需偿还本金及利息。此外,Harvest Delicacy还享有提前赎回权与分红权,以及将可换股债券转换为优先股的权利。

之后在2023年12月1日,小菜园方面与嘉裕加华、加华创佳及Harvest Delicacy订立了第一轮优先股协议,Harvest Delicacy将前两轮可换股债券,即4亿元,用于认购第一轮优先股。交易完成后,Harvest Delicacy的持股比例为6.01%,认购的每股成本为6.19元,投后估值约为66.56亿元。

同一日,小菜园方面与加华创屹、Harvest Delicacy订立了第二轮优先股协议,Harvest Delicacy再以1亿元认购第二轮优先股,每股成本9.3元。至此,Harvest Delicacy的持股比例达到了7.01%,投后估值约为100亿元。

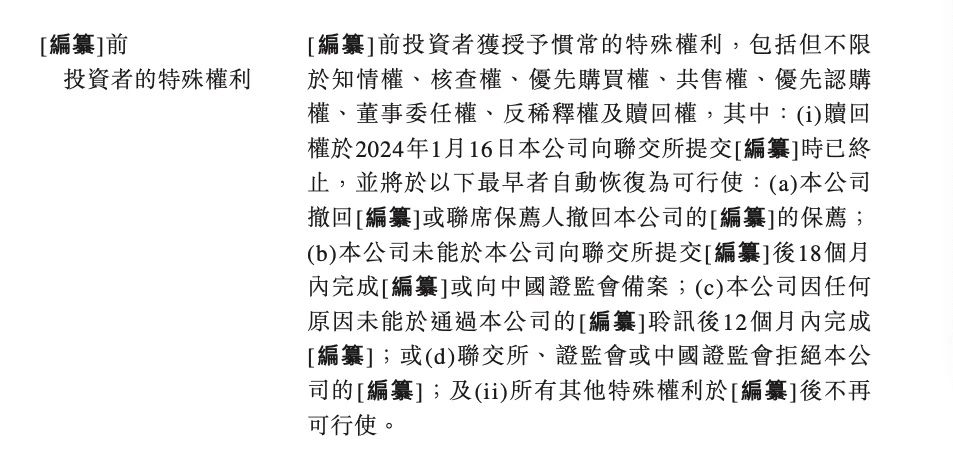

招股书披露,加华资本的回购权已于1月16日小菜园提交招股书时终止,但存在恢复条款。若小菜园撤回上市申请、或18个月内未能在证监会完成备案、或未能在通过聆讯后12个月内完成上市,都有可能触发回购。

在2024年1月8日的第二轮优先股融资后,小菜园的估值达到100亿元。

餐饮扎堆港交所背后

“小菜园能够在当前市场环境下冲刺上市,与其敏锐捕捉并顺应了反向消费潮流密不可分。”盘古智库高级研究员江瀚向财联社记者分析称,反向消费是指消费者不再盲目追求高端奢华,而是更加关注产品的性价比与实际价值,追求物有所值甚至是物超所值的消费体验,小菜园正是把握住了这一趋势,通过提供具有较高性价比的徽菜菜品,满足了广大消费者对于实惠且美味餐饮的需求。

近年来,除了小菜园中式餐饮赛道的企业陆续开启了上市之路。

日前绿茶第四次向港交所提交招股书,近几年还有多家中餐企业递交了赴港上市申请,比如煲汤火锅品牌捞王、海鲜火锅品牌七欣天、麻辣烫品牌杨国福等。但截至目前上述公司的招股书均已失效,暂时没有更新的进展。

“餐饮企业的模式太过传统了。”在江瀚看来,对于中餐企业要在资本市场破局需要一是明确品牌定位与市场细分;二是加强财务透明与管理规范;三是注重食品安全与品质控制以及创新商业模式与营销策略。

“在竞争激烈的餐饮市场中,中餐企业需要不断创新商业模式和营销策略,以吸引更多消费者和投资者的关注。”江瀚向记者说道。