来源:紫金天风期货研究所

核心观点:中性 近期锂价在基本面利空和宏观情绪的支撑下走势震荡,但上周房地产利好政策传导至碳酸锂相对曲折,新能源汽车下乡政策对碳酸锂需求的提振作用也待观望,短期内终端利好因素在锂价上的实际兑现难言太乐观,锂价向上驱动或有限,预计碳酸锂价格将在【10,11】万元/吨的区间内震荡,同时需关注下游采买节奏对在锂价的影响。

现货价格:偏空 电池级碳酸锂现货价格下跌500元/吨至10.65万元/吨。

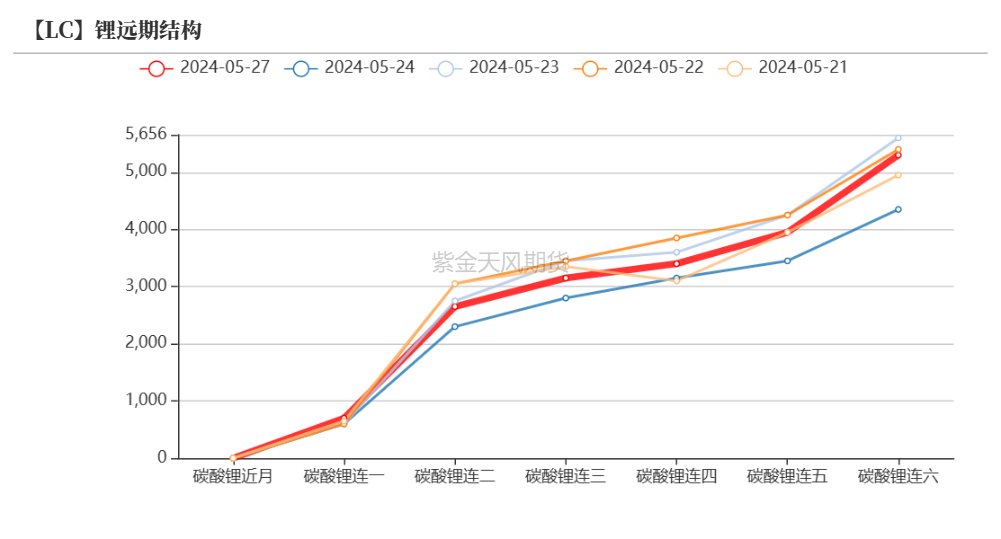

月差:中性 暂无强驱动。

碳酸锂周度产量:偏多 上周国内碳酸锂产量环比下降150吨至14074吨。

进口锂矿价格:偏空 上周澳大利亚、巴西锂辉石精矿CIF价格环比分别-5、-0美元/吨至1115、1105美元/吨。

国内锂矿价格:偏空 国内锂辉石原矿5%-5.5%价格环比-22.5元/吨;国内锂云母精矿2.0%-2.5%价格环比分别-35元/吨。

冶炼利润(外购辉石):偏空 生产利润环比-395元/吨至1371元/吨。

冶炼利润(云母):偏空 生产利润环比+459元/吨至8450元/吨。

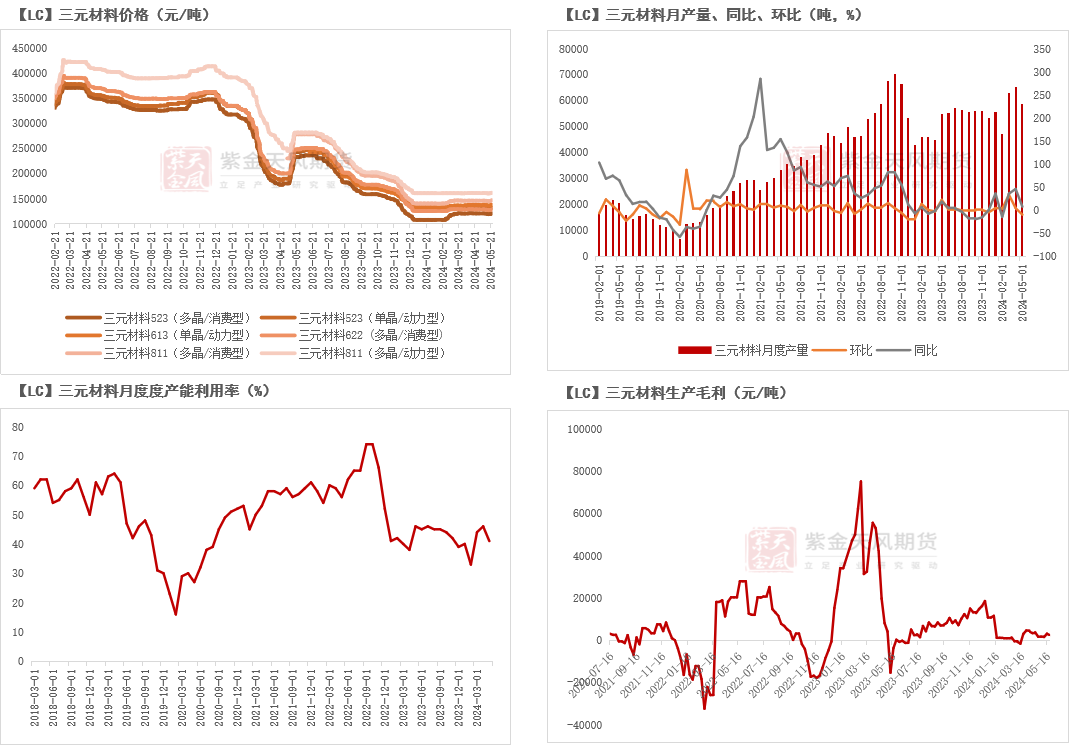

三元利润:偏空 三元材料生产利润环比-750元/吨至2250元/吨。

三元开工率:中性 三元开工环比持平于57.08%

上游周度库存:偏空 上周冶炼厂库存增加2698吨至50998吨。

下游周度库存:偏多 上周下游企业库存减少1044吨至21727吨。

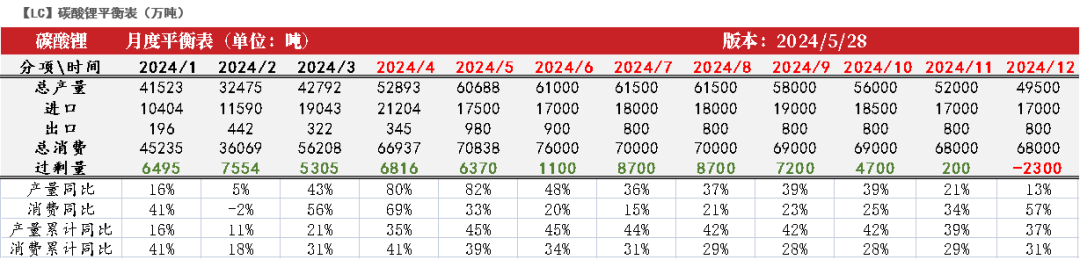

平衡&展望

上周总结:上周碳酸锂基本面无重大扰动,期货价格于区间内波动,现货价格小幅下跌。供应端,江西受环保扰动,地区产量小幅减少,但供应端仍有青海地区产量补充,产量缩减有限。需求端,下游材料端5月产量增减情况有所分化,其中减产主要集中在三元材料端,而磷酸铁锂、锰酸锂、钴酸锂等月产均有增长,但后续来看,三元材料、磷酸铁锂均受下游自身累库、对原料端采购意愿下降影响,6月存在排产缩量可能。库存方面,社库、仓单环比继续累加,仓单持续创新高,但斜率已有放缓。整体来看,5月过剩矛盾再度凸显,价格中枢较4月有所下移,后期供应端预计继续增长,需求侧存在缩减预期,基本面对于锂价向下压制作用难减,关注10万元/吨的价格支撑位。

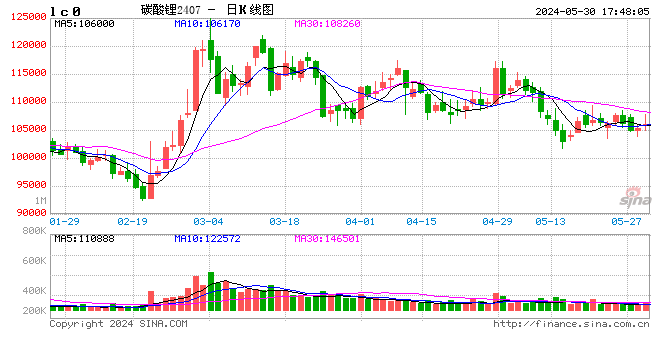

碳酸锂价格:市场情绪拉涨锂价

上周期价区间内震荡

上周2407合约开于107600元/吨,收于107600元/吨,周内高点109450元/吨,低点103500元/吨,周涨1.08%。

上周期价走势震荡,基本面扰动较小。

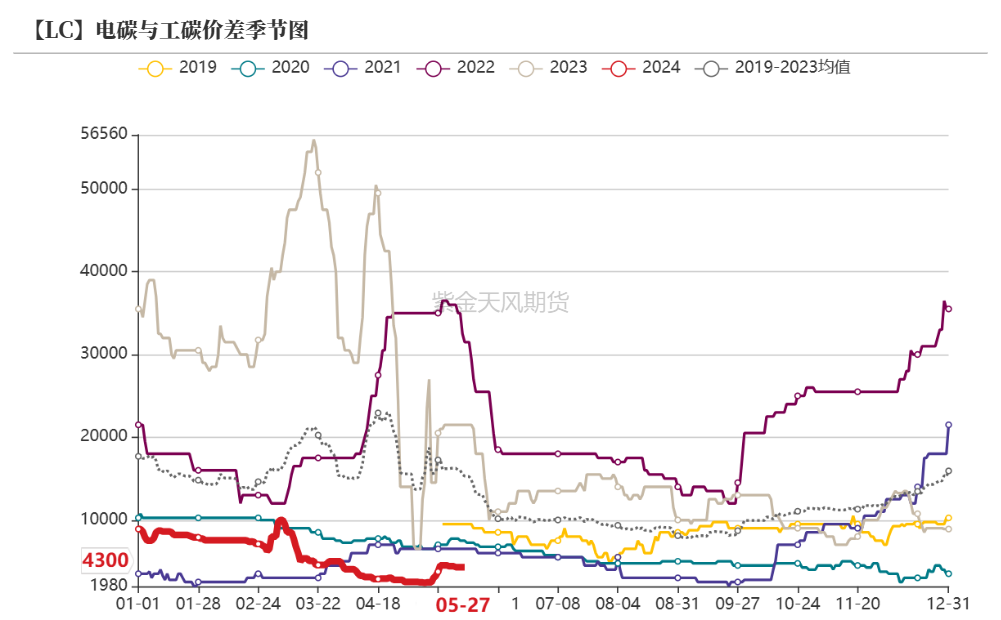

现货报价下跌 电/工价差收窄

下游采买意愿较弱,碳酸锂现货出货有限,现货价格下跌。

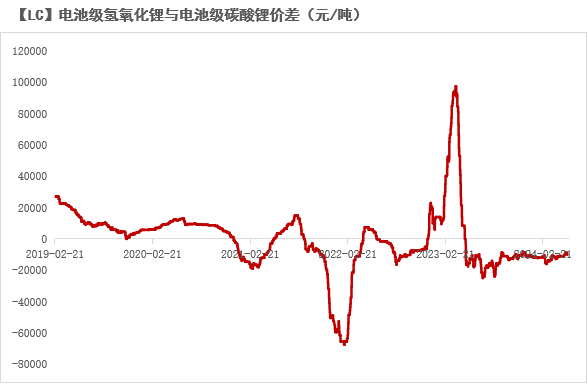

价差方面,电/工碳价差收缩200至4300元/吨,电池级氢氧化锂/碳酸锂价差收缩1300至10050元/吨。

原料价格下跌

国内锂矿现货价格小幅下跌

上周国内锂矿现货、进口锂矿价格有所下行。其中:

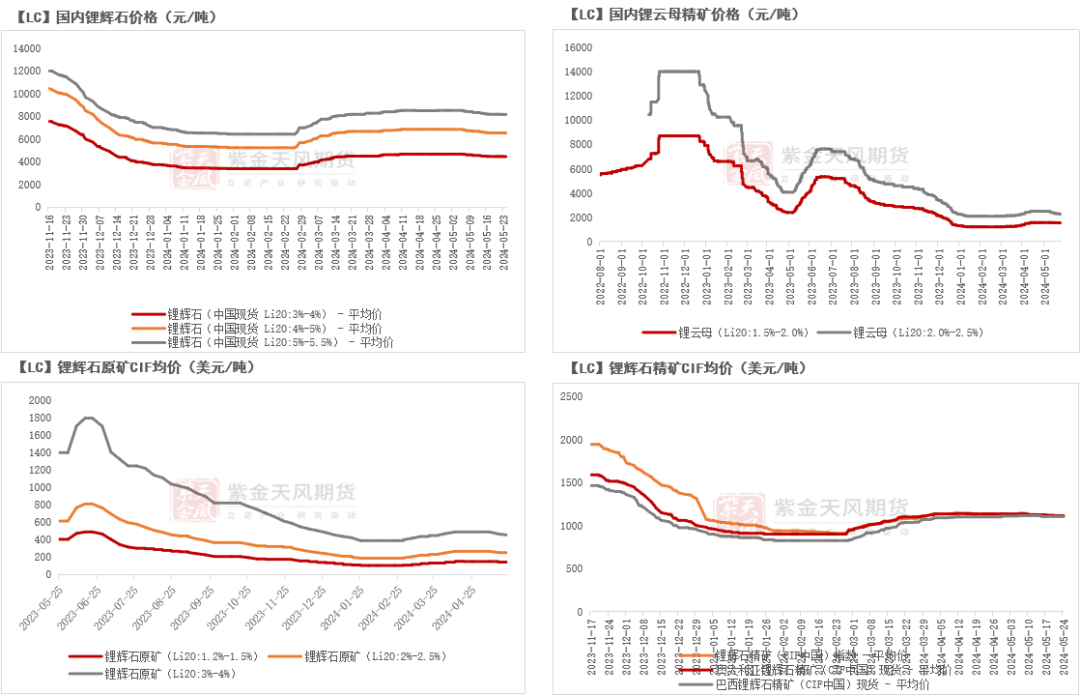

国内锂辉石原矿3%-4%、4%-5%、5%-5.5%价格环比分别-10、-20、-22.5元/吨至4445、6515、8155元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别-15、-35元/吨至1540、2265元/吨。

进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别-6、-10、-12.5美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别-5、-0美元/吨至1115、1105美元/吨。

中游:5月供应陆续释放

5月产量环比预期继续增长

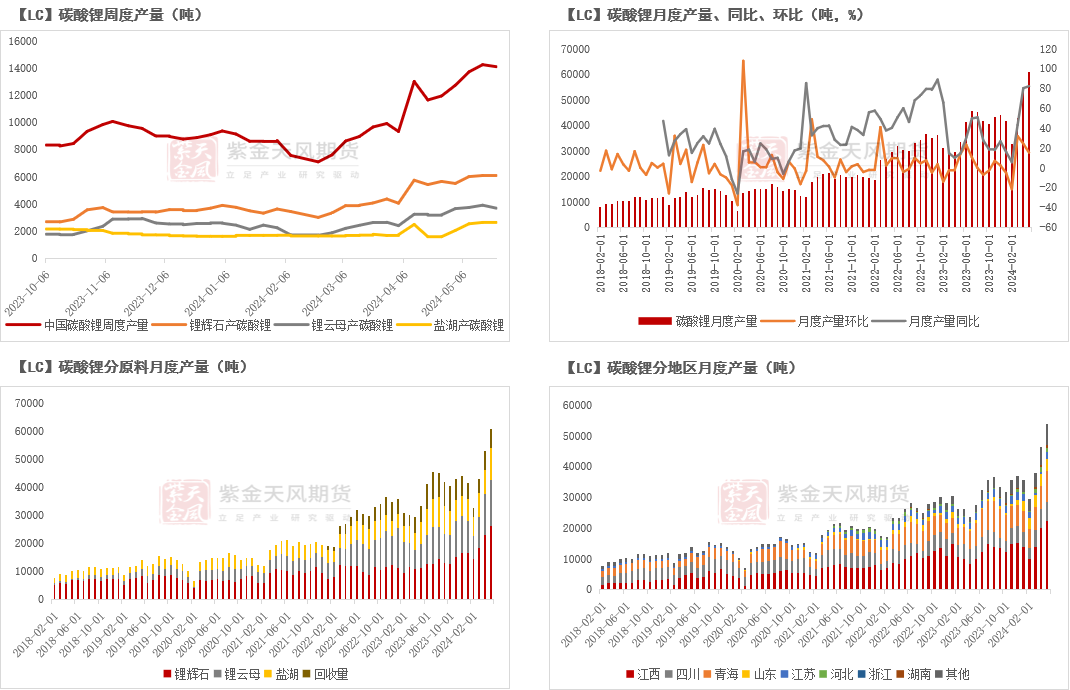

周度产量方面,江西地区受环保影响,产量略有减少,但地区锂渣处理流程与市场此前了解情况基本一致,暂未出现超预期情况,且青海地区有产量补充,供应端5月整体预计维持增长。上周国内碳酸锂产量环比下降150吨至14074吨。其中辉石产、云母产、盐湖产碳酸锂分别+50、-220、+49吨至6130、3679、2683吨。

月度产量方面,国内碳酸锂5月产量预计环比增加7795万吨至60688吨,环比增15%、同比增82%。其中辉石产、云母产、盐湖产、回收产碳酸锂分别+3394、+1620、+2590、+191吨至26183、16550、11100、6855吨。分省来看,江西、四川、青海5月产量预计环比分别+2200、+0、+2590吨至22130、6150、10200吨。

外购锂矿产盐成本环比下跌

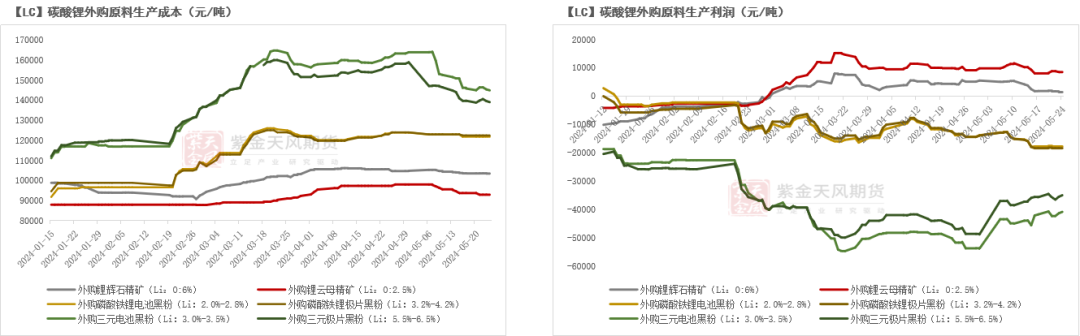

前期下游对于矿端原料备货相对充足,一定程度上使得矿价走跌、外购生产成本下行。

外购锂辉石精矿(Li_2O:6%)、锂云母精矿(Li_2O:2.5%)、磷酸铁锂电池黑粉(Li:2.0%-2.8%)、外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比分别-71、-808、-0、-0元/吨至103425、92886、121803、122426元/吨,生产利润分别-395、+459、-0、-0元/吨至1371、8450、-17803、-18426元/吨。

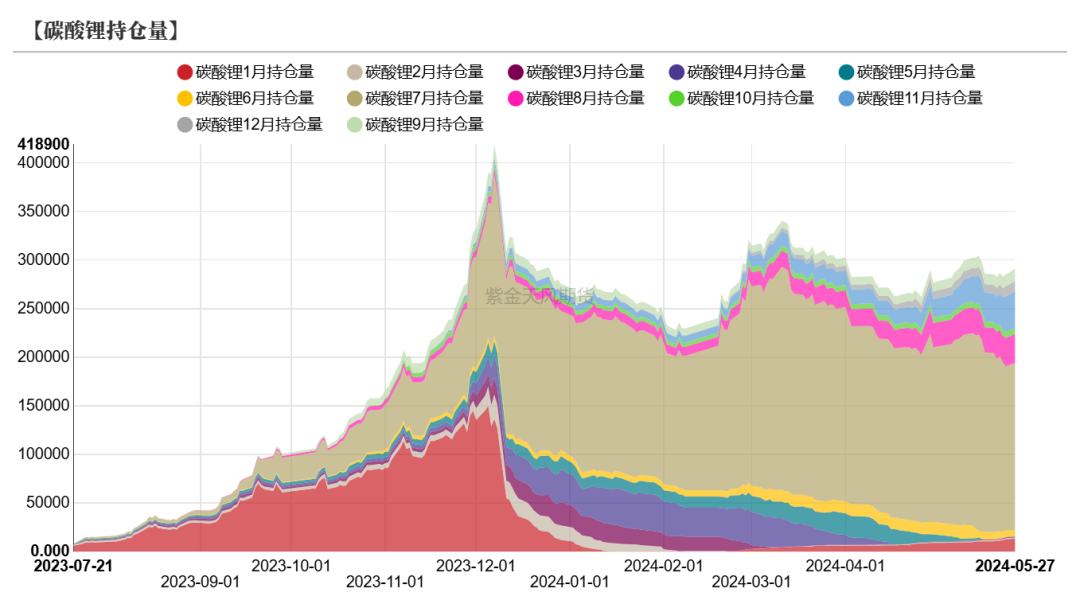

累库趋势不变

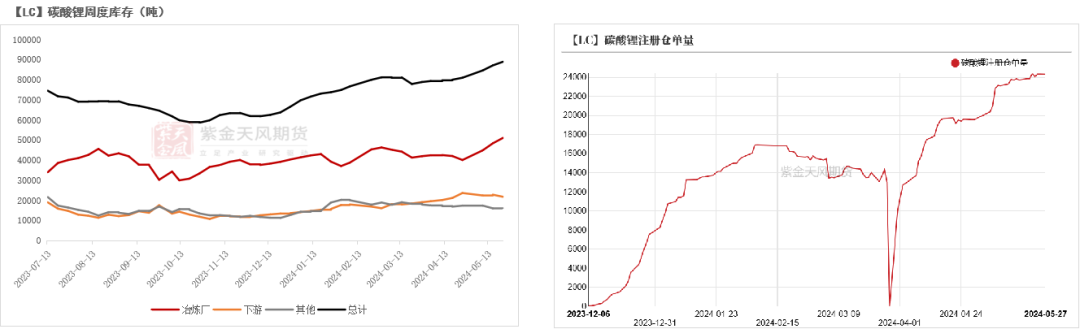

下游采购的散单量有限,上周碳酸锂库存继续累加,但仓单增速放缓。

社会库存方面,上周碳酸锂库存环比增1836吨至88885吨,其中冶炼厂、下游碳酸锂库存分别+2698、-1044吨至50998、21727吨。

注册仓单方面,截至5月24日,注册仓单共2.44万吨,较5月17日增加624吨,注册仓单量持续创新高。

下游:材料端产量增减互现

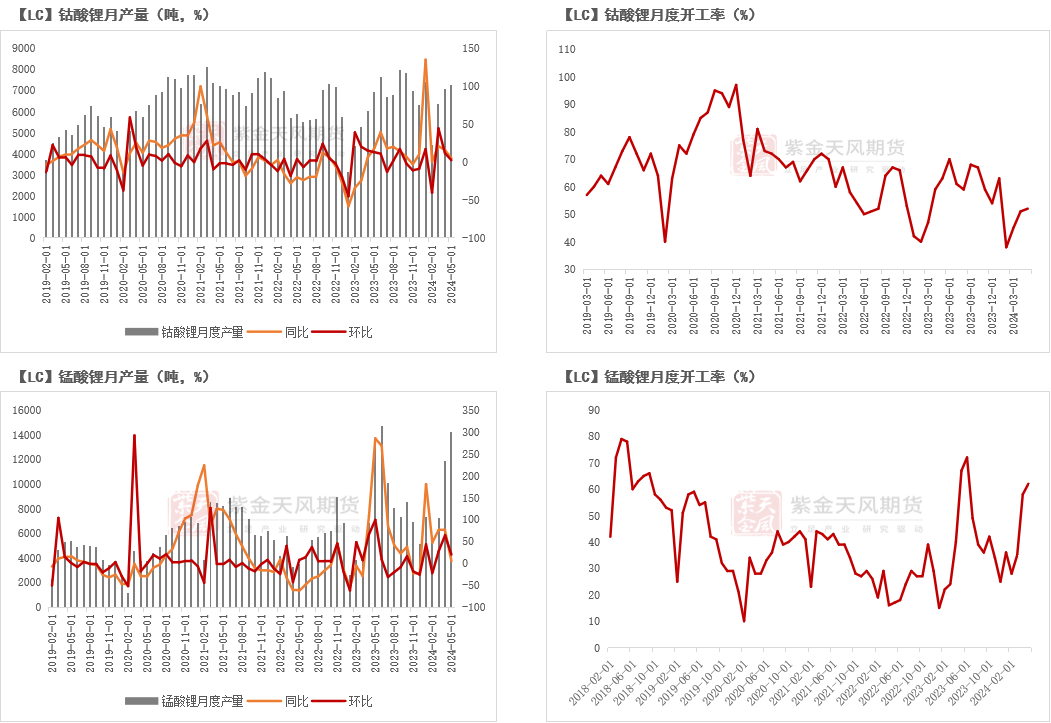

三元材料:5月减产量或超月初预期

上周三元材料价格有所上涨,主因原料金属价格上行带动。三元材料不同产品上涨1100-1750元/吨左右。

三元材料5月产量预计为58702吨,环比减少6538吨、环比下降10.02%。5月开工率预计41%,环比减少5个百分点。一方面此前三元材料下游已有相对充足的备货,对三元材料需求减弱,另一方面三元材料自身有降库存要求,因此5月开工预期小幅下滑。

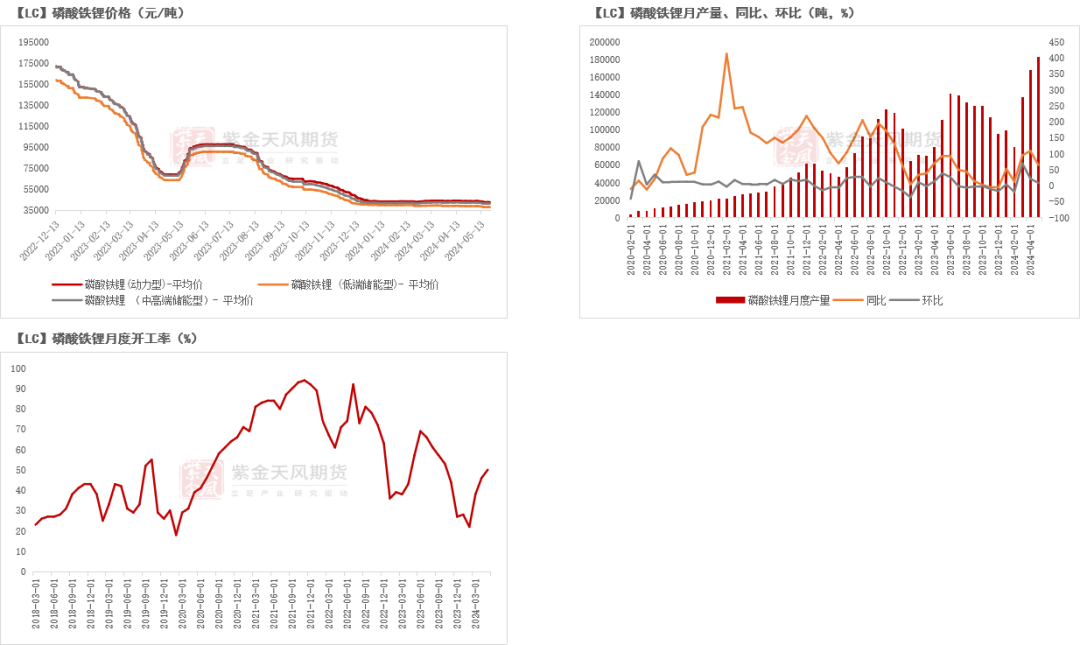

磷酸铁锂:产量环比继续增加

上周动力型、低端、中高端磷酸铁锂价格分别下跌85、60、60元/吨。

5月储能并网需求或将拉动磷酸铁锂需求,磷酸铁锂产量环比继续增加。5月预期产量将达18.30万吨,环比增9%,开工率预计为50%,环比增4个百分点。

钴酸锂、锰酸锂5月产量继续走高

锰酸锂5月产量、开工率环比分别增加20%、4个百分点至14227吨、62%。5月锰酸锂将进入传统消费旺季,下游需求相对充分,给予锰酸锂较强的生产动力。

钴酸锂5月生产相对稳定,产量、开工率环比分别增加2.4%、1个百分点至7260吨、52%。