一、行情回顾

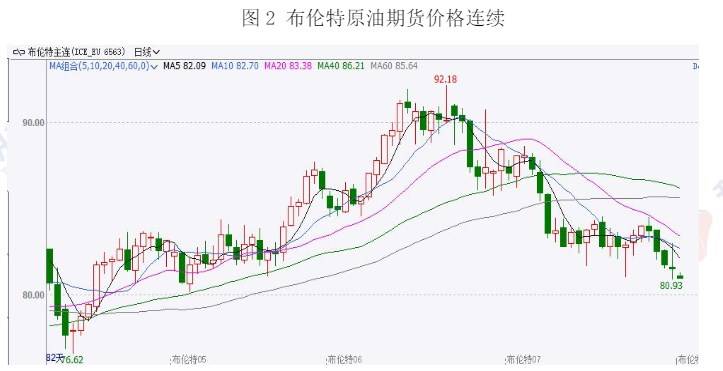

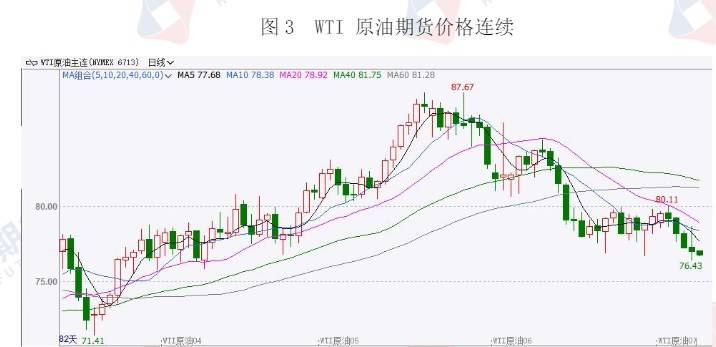

本周原油期货价格震荡下跌。地缘政治风险溢价有所回落,俄罗斯4 月产量超出 OPEC+配额,美联储 5 月会议纪要态度偏鹰,库存超预期增加使得油价承压下跌。截至本周五收盘,SC 原油主连合约收盘价 599.0 元/桶,较上周五收盘价下跌 3.46%。

截至周五收盘,布伦特原油主力合约收于 80.98 美元/桶,较上周五收盘价下跌 3.58%;WTI 原油主力合约收于 76.75 美元/桶,较上周五收盘价下跌3.47%。

二、供给分析

(一)欧佩克原油供应情况

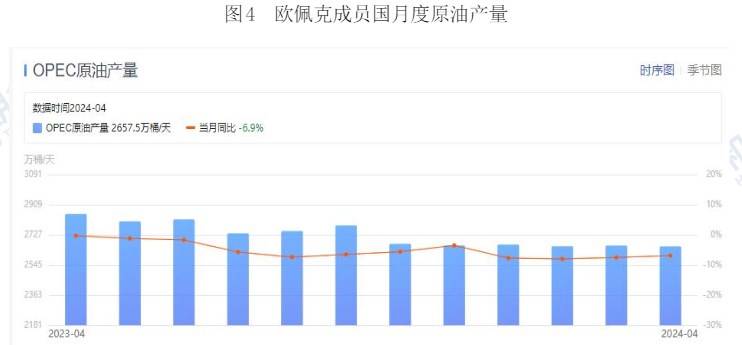

花期预计 OPEC+将在今年第三季度维持减产措施,需进一步关注6 月OPEC+部长级会议的减产政策。

4 月份 OPEC 石油产量为 2657.5 万桶/日,当月同比下降6.9%。据外电5日8 日消息,高盛不再预期欧佩克+将在 6 月宣布部分解除自愿减产,需重点关注6月 1 日举行的欧佩克+部长级会议的减产政策。

(二)美国原油供应情况

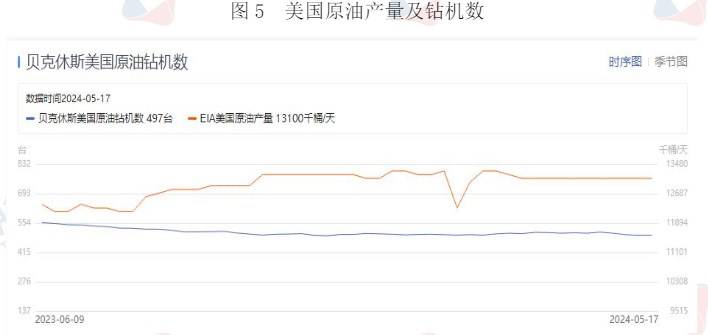

截止 5 月 17 日当周,美国原油日均产量 1310 万桶,与前周日均产量持平,比去年同期日均产量增加 80 万桶;美国炼厂加工总量平均每天1648.2 万桶,比前一周增加 22.7 万桶。

能源服务公司贝克休斯(Baker Hughes)周五在其备受关注的报告中称,美国能源公司本周增加了石油和天然气钻机,为四周来首次。数据显示,截至5月17 日当周,未来产量的先行指标--美国石油和天然气钻机总数增加1 座,至604座。其中石油钻机数增加 1 座,至 497 座;天然气钻机数持稳于103 座。

上周美国原油进口量平均每天 666.3 万桶,比前一周减少8.1 万桶,成品油日均进口量 207.9 桶,比前一周增长 21.5 万桶;美国原油出口量日均473 万桶,比前周每日出口量增加 59.5 万桶,比去年同期日均出口量增加18.1 万桶;美国原油净进口量日均 193.3 万桶,比前周减少 67.6 万桶;美国成品油净出口总量日均 456.7 万桶,比前周增加 27.9 万桶。

(三)俄罗斯原油供应

俄罗斯能源部周四表示,俄罗斯 4 月份的原油产量超过了欧佩克联盟的产量额度,将会很快向欧佩克联盟提交弥补产量超标长的计划。俄罗斯承诺4 月份日产量比上月减少 35 万桶,这是在 2023 年 2 月宣布的日减产50 万桶之外的自愿减产,这意味着 4 月份的目标产量水平为 909.9 万桶/日。

但是基于俄罗斯能源部数据的计算显示,4 月份的实际原油日产量约为 941.8 万桶。俄罗斯承诺将5月份的自愿减产扩大到 90 万桶/日,6 月的减产进一步扩大到97.1 万桶/日。如果减产全面落实,俄罗斯第二季度的减产总量将与沙特的减产总量大致一致。

俄罗斯 4 月份的海运石油产品出口量下降了 14.6%。数据显示,由于炼油厂的季节性和计划外维护以及燃料出口禁令,俄罗斯 4 月份的海运石油产品出口量较上月下降 14.6%,至 841.5 万吨。由于维护、技术故障和无人机袭击,俄罗斯4 月份的初级炼油产能比 3 月份增加了 13.6%。

俄罗斯还从3 月1 日起实施了为期六个月的汽油出口禁令,以保持国内价格稳定。来自市场的数据显示,上个月通过波罗的海港口普里莫尔斯克、维索茨克、圣彼得堡和乌斯特-卢加的石油产品出口总量比 3 月份下降了 17.5%,至 453.5 万吨。

三、需求分析

IEA5 月将 2024 年全球原油需求增长调低至 110 万桶/日,较4 月份调低14万桶/日,主要理由是经合组织(OECD)发达国家的需求疲软。相比之下,欧佩克在月报里维持对 2024 年全球原油需求将增加 225 万桶/日的预期。两家机构对原油需求增长预测的差异巨大,部分因为对全球能源转型过渡期的看法不同。

据外电 5 月 16 日消息,美国石油协会(API)周四发布月报称,以国内石油总交付量衡量,4 月份美国石油总需求环比增长 0.8%,但同比下降0.9%,至1,990万桶/日。美国石油需求同比小幅下降的主要原因是汽油需求同比降3.3%,航空煤油需求降 1.5%;馏分油需求降 7.4%。其他油品需求以及残渣油需求同比分别增长 5.2%和 63.1%。

美国炼油厂开工率有所上升。截至 5 月 23 日当周,美国炼油厂开工率91.7%,比前一周增长 1.3 个百分点。

印度的石油需求依然稳健。印度政府石油规划和分析小组(PPAC)的数据显示,印度 4 月份的石油需求平均为 529.5 万桶/日,同比增长6.3%。燃料需求增长涨跌不一,汽油需求同比跳增 14.1%,而柴油需求则较为迟滞,下降1.4%。渣打银行预测,印度2024年的石油需求将同比增长265万桶/日,速度慢于4月份的31.3万桶日,但远高于国际能源署(IEA)预估的增长 18 万桶/日。

中国国内原油地方炼厂开工率整体偏低。截止 5 月16 日,炼厂产能开工率为 57.61%,同比下降 7.44%,环比下降 1.07%。

中国 4 月原油进口增加。中国外贸向好态势明显,4 月出口同比增速由负转正。

海关总署网站 5 月 9 日发布的数据显示,中国 4 月原油进口量为4,472.1万吨,1-4 月 原油进口量为 18,206.7 万吨,较去年同期增长2%。

中国 4 月成品油进口量为 567.4 万吨,1-4 月 成品油进口为1,7732 万吨,较去年同期增长 28 .6%。

中国 4 月天然气进口量为 1,029.6 万吨,1-4 月天然气进口量为4,300.0万吨,较去年同期增长 20.7%。

数据还显示,中国 4 月成品油出口量为 455.1 万吨,1-4 月成品油出口量为1,937.3 万吨, 较去年同期下滑 11 .5%。

四、库存分析

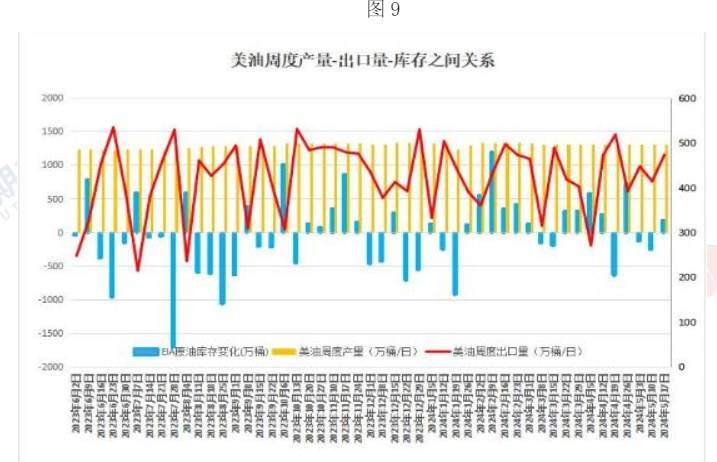

美国能源信息署(EIA)周三发布的报告显示,上周美国炼油厂开工率继续上升,原油净进口量减少 470 万桶,但是商业原油库存意外增加,汽油库存下降而馏分油车存增长。

EIA 报告显示,截止 5 月 17 日当周,包括战略储备在内的美国原油库存总量 8.27649 亿桶,比前一周增长 282 万桶;美国商业原油库存量4.58845 亿桶,比前一周增长 182.5 万桶;美国汽油库存总量 2.26822 亿桶,比前一周下降94.5万桶;馏分油库存量为 1.16744 亿桶,比前一周增长 37.9 万桶。

备受关注的美国俄克拉荷马州库欣地区原油库存 3632 万桶,增长 132.5 万桶。过去的一周,美国石油战略储备 3.68804 亿桶,增加了 99 万桶。商业原油库存比去年同期高0.81%;比过去五年同期低 3%;汽油库存比去年同期高4.88%;比过去五年同期低2%;馏份油库存比去年同期高 10.48%,比过去五年同期低7%。美国商业石油库存总量增长 749.5 万桶。

五、行情展望

俄罗斯 4 月产量超出 OPEC+配额利空油价,目前市场重点关注六月OPEC+部长级会议上减产政策是否会继续延长。需求端来看,IEA 下调了对今年石油增长的预测,但同时中国原油进口增长,随着美国驾车旅行旺季的到来,需求或有望得到提振。库存端,本周 EIA 原油库存超预期增加,油价难有向上驱动。宏观方面,美联储态度偏鹰,降息预期有所降低。综合来看,预计油价下周仍维持震荡走势。

风险点:

欧佩克减产、需求预期、美联储降息、中东政治冲突等地缘政治风险因素。