宏观经济方面,美联储6月议息会议上修通胀预测,点阵图传递鹰派信号,但仍暗示年内较有可能降息。美联储2024年6月议息会议如期不降息,上修了美国通胀预测,点阵图将年内降息次数由3次下修至1次,且长期政策利率预期也有所上修,传递了相对鹰派的信号。不过,本次会议前公布的5月CPI数据超预期降温,为美联储年内降息做出重要铺垫。鲍威尔讲话进一步描绘了降息路径,暗示通胀有可能比预期回落更快,强调了当前的利率水平是“限制性”的,降息只是货币政策正常化的一步。

美国5月CPI、PPI数据均超预期降温。美国5月CPI环比0%,低于预期的0.1%;核心CPI环比0.2%,也低于预期的0.3%。从关键分项看,能源环比-2%,在5月WTI原油均价环比大幅下降6.8%的背景下容易理解;住所分项环比连续第四个月录得0.4%;非住房服务环比0%,为2023年5月以来最低,尽管同比仍高达5%;剔除能源和住房的服务(“超级核心服务”)录得-0.05%,自2021年9月以来首次转负。美国5月PPI环比-0.2%,为2023年10月以来最大降幅,预期0.1%,前值0.5%;同比2.2%,预期2.5%,前值2.2%。5月核心PPI环比零增长,低于预期的0.3%;同比2.3%,低于预期的2.4%。

美国6月密歇根消费者信心意外下滑至七个月新低,长期通胀预期小幅反弹。美国6月密歇根大学消费者信心指数初值65.6,大幅不及预期的72,5月前值为69.1。通胀预期方面,美国6月密歇根大学1年通胀预期初值3.3%,预期3.2%,5月前值3.3%;5年通胀预期初值3.1%,预期3%,5月前值3%。消费者们对当前个人财务状况的评估指标下滑12点至79,为去年10月份以来的最低水平,反映出对收入的担忧。人们对经济状况的看法降至2022年底以来的最低水平。

主要指数相关情况

1、一周指数表现

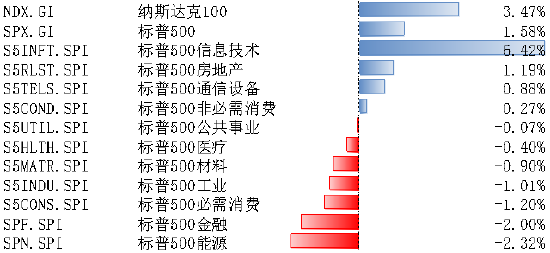

上周(6月10日-14日),纳斯达克100指数整周上涨3.47%,标普500指数整周上涨1.58%,其覆盖的11个行业板块有4个上涨,其中信息技术领涨6.42%,能源领跌2.32%。

2、配置方向

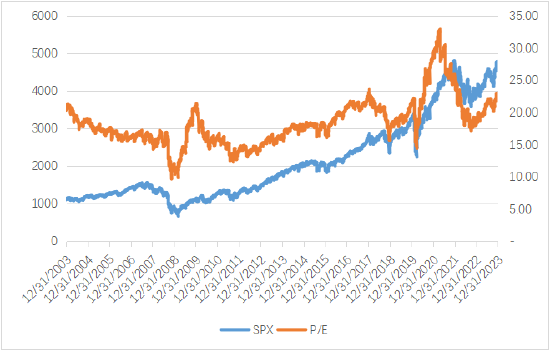

美股:上周(6月10日-14日)美股周中继续创下新高。美国5月CPI回落助推市场降息预期,美股上涨,美债利率下降。6月FOMC会议保持利率不变,但点阵图显示美联储官员下调了对今年降息次数的预期,从3次降至1次。市场则相对更为乐观,目前CME隐含的9月降息概率上升至68%,全年降息约1.9次。继瑞银在5月底上调标普500指数年末目标点位以后,上周高盛也基于强劲的EPS增长和更高的P/E将标普500指数目标点位调整至5600点。全年来看,经济基本面或难大幅修复的背景下,增长对周期板块盈利仍有压制,但科技股盈利受AI产业需求提振对整体指数有支撑,伴随着缩表放缓带来的流动性释放,美股仍会具有较强韧性。

跨市场和资产:美股转为流出,发达欧洲与日本继续流出、新兴市场转为流入。主动外资上看,美股上周转为流出6753万美元(vs.上上周流入1.8亿美元),发达欧洲流出3.9亿美元(vs.上上周流出15.1亿美元),日本股市继续流出1.4亿美元(vs.上上周流出4.0亿美元),新兴市场转为流入3.6亿美元(vs. 上上周流出2.7亿美元)。资产方面,全球股票、债券与货币均继续流入。

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股成长收益。也可以选择博时标普500ETF联接基金(A 050025,C 006075)。

美国标普500指数是国际市场公认的美股风向标,覆盖美国11个行业500多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的80%。

博时纳斯达克100ETF(513390)是国内跟踪美国纳斯达克100指数的产品。根据纳斯达克指数官网数据,在行业分布方面,信息技术行业占比为57.87%,是指数的主要组成部分,此外,在消费服务、消费品、医疗保健等行业均有分布。从指数前十大个股来看,均为优质的高科技型企业。

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

本报告中的数据出处若未加特别说明,均来自Wind,日期截至2024年6月14日。

本报告版权归博时基金管理有限公司所有。

投资有风险,请谨慎选择。

风险提示:基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

特有风险提示:本产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。