炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:夏虫工作室/郭庆

核心观点:歌尔微提前IPO新政一年获得过会通过,为何创业板IPO最终折戟?A股终止后又为何又再次重启港股上市?值得注意的是,歌尔微持续负增长成长性故事破灭,或引发市场对其单一果链依赖的担忧。此外,保荐机构等通过突击入股方式提前埋伏,一场分拆上市造富盛宴或正在悄然上演。

近日,歌尔股份发布公告,拟分拆标的歌尔微拟转战港股上市,即”A拆H”。歌尔微此次赴港IPO,初始发行规模为不超过紧接发行后经扩大后总股本的20%(超额配售权行使前),并授予全球协调人/簿记管理人不超过上述H股初始发行规模15%的超额配售权。

此前,公司最早计划分拆创业板上市,并于2022年10月获得过会通过。然而,公司却于今年5月被终止撤回。颇为不解的是,公司提前IPO新政一年获得过会通过,为何创业板最终折戟?A股终止后为何又再次重启港股上市,这背后究竟有何隐情?

成长性故事破灭?成长性变差 果链依赖症何解

根据公司披露,歌尔微是一家以 MEMS 器件及微系统模组研发、生产与销售为主的公司,业务涵盖芯片设计、产品开发、封装测试和系统应用等产业链关键环节,通过垂直整合,为客户提供“芯片+器件+模组+系统”的一站式产品解决方案。

2021年11月25日,歌尔微控股股东歌尔股份召开了2021年第一次临时股东大会,审议通过了《关于分拆所属子公司歌尔微电子股份有限公司首次公开发行股票并在创业板上市的议案》等关于分拆子公司歌尔微至创业板上市的相关议案。同年12月底,歌尔微创业板上市获受理。

值得一提的是,歌尔微卡位的MEMS声学传感器赛道作为MEMS产品中市场份额较大、增速较快的细分市场之一。根据Yole的数据,2018年至2026年间,全球MEMS声学传感器市场规模从11.53亿美元增长至18.71亿美元,年均复合增长率为6.24%。

然而,过会审核前后,公司业绩似乎出现较大变化。

上会前,公司招股书财务披露期间为2019年至2021年及2022年上半年,营收分别为25.66亿元、31.60亿元、33.48亿元及14.63亿元,同比增速分别为34.97%、23.12%、5.97%及9.67%;同期净利润分别为3.09亿元、3.46亿元、3.29亿元及1.48亿元,同比变动分别为-13.01%、11.87%、-4.84%及-1.86%。尽管公司净利润增长出现波动,但公司营收呈现出持续增长态势。

然而,2022年及2023年,公司的营收分别为31.25亿元、30.15亿元,同比变动分别为-6.66%、-3.52%;净利润分别为3.26亿元、2.26亿元,同比变动分别为-1.19%、-30.67%。可以看出,歌尔微的业绩出现较大恶化,营收与净利润同步负增长持续承压。

这种业绩恶化下,一方面或出现打破成长性预期,另一方面也引发市场对果链依赖的担忧。

需要指出的是,今年4月,监管对创业板成长性要求也大幅提高,即将创业板定位评价标准中的营业收入复合增长率指标由20%适度提高至25%,支持有发展潜力的成长型创新创业企业在创业板上市。歌尔微持续负增长的业绩显然不匹配创业板新政要求。

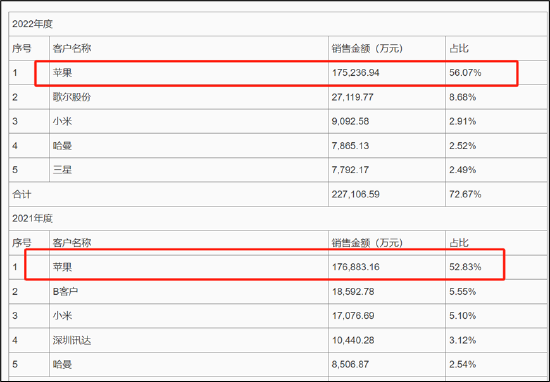

歌尔微业绩恶化背后或也引发市场果链单一依赖症的担忧。歌尔微MEMS声学传感器、其他MEMS传感器和微系统模组均主要应用于各类消费电子产品,应用于消费电子行业的比例超过90%。

根据歌尔微最早的招股书显示,报告期各期,若将歌尔股份及其子公司代销穿透至实际客户后,歌尔微向前五大客户销售金额占营业收入的比例分别为57.29%、62.06%、68.09%和66.84%,客户集中度高于同行业可比公司平均水平。其中仅苹果客户2021年、2022年销售额占比均超50%。这种如此依赖苹果产业链公司下,若未来客户订单出现变化或调整将很可能对公司未来业绩形成较大冲击。

事实上,歌尔股份在歌尔微过会后不久,便遭遇了果链依赖症冲击。公开资料显示,2022年末,歌尔股份突发公告称,公司收到境外某大客户通知,暂停生产其一款智能声学整机产品。由于歌尔在苹果供应链上的名气和声量,公告一出,市场普遍认为歌尔丢掉的是苹果AirPods Pro 2耳机的订单。受大客户耳机产品停产影响,2022年歌尔股份计提了近18亿元的资产减值,导致公司2022年归母净利润下滑59.08%。2023年,歌尔营收微降,归母净利润同比下滑37.79%,其三大主营业务也几乎全线遇阻,收入下滑。

套利局?机构与大股东的分拆上市盛宴

公司直接持有歌尔微 87.75%的股份,是歌尔微的控股股东。姜滨先生和胡双美女士为夫妻关系,是公司实际控制人,亦是歌尔微的实际控制人。

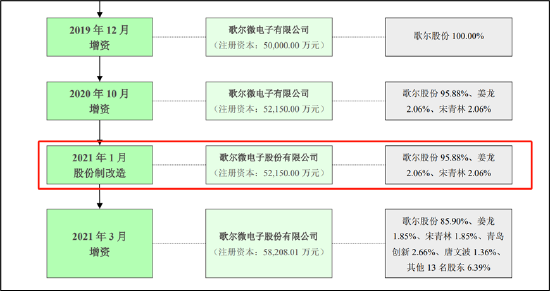

招股书显示,歌尔微由歌尔微有限依法整体变更设立。2020 年 11 月 30 日,中喜会计师出具“中喜审字【2020】第 01945 号”《审计报告》,歌尔微有限截至 2020 年 10 月 31 日经审计的净资产为 88,767.99 万元。2020 年 12 月 7 日,众华评估出具“众华评报字[2020]第192 号”《歌尔微电子有限公司股份制改造项目资产评估报告》,歌尔微有限截至 2020年10月31日净资产的评估值仅为15.12亿元。

值得注意的是,歌尔微创业板辅导上市前夕,通过突击入股等方式将公司估值大抬超200亿元。

公开资料显示,歌尔微在递交创业板上市申请6个月前(2021年3月)进行了一次融资。其中,青岛创新、共青城春霖、青岛恒汇泰、唐文波、春霖投资、国维润信等15名股东向歌尔微增资21.5亿元,增资价格为35.49元/股,合计获得10.4075%股权,对应歌尔微的估值约206.5亿元。

值得一提的是,突击入股股东身影中出现保荐机构子公司身影。共青城春霖、春霖投资和国维润信分别持有目前歌尔微 1.31%、0.44%和 0.19% 的股权。这三家合伙企业的执行事务合伙人均为中信建投资本管理有限公司,为中信建投直投子公司。需要指出的是,歌尔微冲刺上市的保荐机构为中信建投。而此次歌尔微创业板上市拟募集31.91亿元,此次IPO发行公司预估值达到310亿元,据此估算,中信建投账面或已浮盈超50%。

此外,歌尔股份创始人、董事长、实际控制人姜滨的弟弟——姜龙担任歌尔微董事长职务。姜龙曾在歌尔微股改以较低价格是获得歌尔微2.06%的股份。

姜龙于2023年4月从歌尔股份离职疑似套现离场。据悉,歌尔股份于2023年10月以自有资金2327.375万元购买了子公司歌尔微少数股东姜龙持有的1.8468%股权。

此外,根据分拆公告,公司称,歌尔股份和歌尔微资产相互独立完整,在财务、机构、人员、业务等方面均保持独立,分别具有完整的业务体系和直接面向市场独立经营的能力,在独立性方面不存在其他严重缺陷。

然而,公司相关独立性曾在创业上市时遭监管质疑。

据悉,业务独立性方面,2018年至2021年歌尔微向关联方销售商品的经常性关联交易金额分别为8.44亿元、13.34亿元、27.65亿元和2.52亿元,分别占营业收入的44.40%、51.98%、87.52%、18.92%。同期向关联方采购商品的经常性关联交易金额分别为7.13亿元、14.88亿元、12.36亿元和0.38亿元,分别占营业成本的53.32%、75.16%、50.41%、3.72%。

人员独立性方面,歌尔微董事姜龙、姜迅、李永志和监事杜兰贞、田立梅在2020年存在从其控股股东或实际控制人控制的其他企业领取薪酬的情况,同时歌尔股份2020年实施“家园4号”员工持股计划中的部分人员也有歌尔微员工的身影。2018年至2021年关联方代歌尔微支付的相关工资及费用金额分别为88.52万元、499.1万元、2655.5万元、835.91万元。